اندیکاتور ADR برای معامله در فارکس

اندیکاتور ADR برای معامله در فارکس

برای استفاده از آموزش های تخصصی و بهره مندی از ربات های سودمند ورایگان در بروکر زیر ثبت نام نموده وبه ایدی تلگرامی مراجغه فرمایید @mgeuq ادرس بروکر : https://www.litefinance.org/fa/?uid=240422727

اندیکاتور "میانگین محدوده روزانه" (Average Daily Range) که معمولا از آن به صورت مخفف ADR نام برده میشود بر اساس الگوهای آماری طراحی شده است. با استفاده از آنها، یک تریدر میتواند درآمد بالقوه خود را افزایش دهد. این اندیکاتور سطوحی را نشان میدهد که باید به عنوان حد سود مورد استفاده قرار بگیرند و یا پوزیشن جدیدی باز شود.

این مقاله همچنان که محبوبترین استراتژیهای معاملاتی را شرح می دهد، فرمول اندیکاتور و محاسبه مقدار ADR برای جفت-ارز EURUSD را ارائه میدهد. علاوه بر این، به تجزیه و تحلیل تفاوتهای بین اندیکاتورهای ATR مخفف عبارت Average True Range (میانگین محدوده واقعی) و IR مخفف عبارت Intraday Range (محدوده روزانه) پرداخته خواهد شد و توصیههایی برای استفاده از آنها ارائه میشود. شما خواهید آموخت که ADR چیست و چگونه از آن برای تحلیل بازار فارکس استفاده میشود.

اندیکاتور میانگین محدوده روزانه (ADR) چیست؟

اندیکاتور ADR مربوط به دستهی اندیکاتورهای ATR است و همانگونه که از نام آن مشخص است، میانگین نوسانات روزانه یک سهم یا جفت-ارز را نشان می دهد. مانند همه اندیکاتورهای تکنیکال این چنینی، ADR از یک فرمول میانگینگیری در محاسبات خود استفاده میکند تا نیازهای معامله گران را برآورده کند.

برای تصمیم گیری آگاهانه به منظور خرید یا فروش، باید بدانید که قدرت ابزار معاملاتی چقدر است. این موضوع به ویژه برای تریدرهای روزانه اهمیت دارد؛ چرا که قبل از باز کردن یک پوزیشن معاملاتی، شما باید بدانید که قیمت چه مقدار میتواند به سمت بالا یا پایین حرکت کند.

شما میتوانید این اطلاعات را با استفاده از اندیکاتور ADR به دست بیاورید. این اندیکاتور محاسبات لازم را انجام داده و فاصله باقی مانده برای آن روز را به صورت یک جدول مناسب یا نمودار گرافیکی نشان میدهد. علاوه بر این مورد، برخی از نسخههای اندیکاتور سطوح حمایت و مقاومت هفتگی و ماهانه را نشان میدهند که به روشی مشابه محاسبه میشوند. این اندیکاتور میتواند برای تجزیه و تحلیل هر ابزار مالی استفاده شود.

ADR در هر بازه زمانی نمایش داده میشود ولی پرکاربردترین بازههای زمانی برای معامله با این اندیکاتور، بازههای زمانی M15، M30، وH1 است. در بازههای زمانی کمتر تصویر کلی روزانه بازار از دست خواهد رفت(قابل مشاهده نیست). در بازههای زمانی بالاتر نیز دیدن میانگین حرکت روزانه دشوار است.

ایده اصلی استفاده از ADR، بررسی و ارزیابی وضعیت کنونی بازار است. به زبان دیگر، این اندیکاتور کمک میکند تا مشخص کنید که اگر قیمت از تعداد واحد معینی گذشته باشد ورود به معامله جدید منطقی است یا خیر. همچنین از این اندیکاتور میتوان برای قرار دادن حد سود هم استفاده کرد.

در حدود 80 درصد مواقع، ابزارهای معاملاتی در میانگین محدوده روزانه خود معامله میشوند. در 20 درصد باقی مانده قیمت از ADR خود خارج میشود. بر همین اساس، برای یک معاملهگر بهتر است که حد سود خود را در میانگین محدوده حرکت روزانه قرار دهد. در این حالت، معامله با احتمال بیشتری با محقق شدن حد سود بسته خواهد شد. بسیاری از معاملهگران حد سود خود را در نزدیکی سطوح ADR قرار میدهند و زمانی که قیمت به آن 20 درصد باقیماندهی ADR (خارج از میانگین محدوده روزانه) میرسد، معامله نمیکنند.

در واقع، اندیکاتور ADR با تحلیل عملکرد گذشته نشان میدهد که قیمت یک دارایی به طور متوسط در روز چند واحد میتواند تغییر کند. به طور معمول، اندیکاتور 20 روز پیش را در نظر می گیرد.

این اندیکاتور به ترتیب وظایف زیر را انجام میدهد:

محدوده قیمت را برای روز معاملاتی محاسبه میکند.

سطوح حمایت و مقاومت بالقوه(عرضه و تقاضای بازار) را مشخص میکند.

سقف و کف قیمت را تعیین میکند.

سطوح پشتیبانی و مقاومت اضافی را بر اساس تایمفریمهای طولانی تر به درخواست تریدر ترسیم میکند (نه همه نسخههای اندیکاتور).

سطوح بالقوه حد سود را معین میکند.

اندیکاتور ADR در نمودار معاملاتی متاتریدر 4:

چگونه ADR را محاسبه کنیم

پیش از محاسبه ADR، نیاز است تا برخی اصطلاحات را تعریف کنیم:

محدوده قیمت روزانه (DR) بازهای است که قیمت در یک روز معاملاتی از حداقل خود به حداکثر مقدار خود رسیده است. توجه داشته باشید که این بازه با فاصله بین قیمت آغازین و پایانی روز معاملاتی برابر نیست.

میانگین محدوده روزانه (ADR) مقدار میانگین محدوده قیمت برای تعداد معینی از روزهایی است که در گذشته برای تجزیه و تحلیل انتخاب شده است. به عبارت دیگر، ADR میانگین DR در دورهای است که تریدر برای محاسبه اندیکاتور انتخاب میکند.

همان طور که قبلا گفته شد، دوره محاسبه اندیکاتور اغلب 20 روز است. با این حال، در برخی از استراتژی ها برای تجزیه و تحلیل روندهای کوتاه-مدت در بازار فارکس، ممکن است مقدار متفاوتی انتخاب شود؛ به عنوان مثال 5 روز.

حال میخواهیم اندیکاتور تکنیکال ADR را برای یک هفته (5 روز کاری) محاسبه کنیم. برای انجام این کار، باید سقف و کفهای هر روز را پیدا کنید. ADR را برای EURUSD از 26 آوریل 2023 محاسبه میکنیم.

تاریخ

سقف

کف

25.04

1.10670

1.09641

24.04

1.10501

1.09657

21.04

1.09937

1.09377

20.04

1.09895

1.09332

19.04

1.09840

1.09172

حال این دادهها را داخل فرمول محاسبه اندیکاتور قرار میدهیم:

ADR = ((DR1 + DR2 + … + DRn) / n), where DR = |high-low|.

در مثال ما فرمول به این شکل خواهد بود:

ADR = (|1.10670-1.09641| + |1.10501-1.09657| + |1.09937-1.09377| + |1.09895-1.09332| + |1.09840-1.09172|) / 5;

به طور ساده: (1029 + 844 + 560 + 563 + 668) / 5;

ADR = 732 پیپ.

همین شیوه محاسبه میتواند برای هر بازه زمانی مشخصی استفاده شود

اندیکاتور ADR محدوده حاصل را به دو نیم تقسیم کرده و هر نیمه از قیمت آغازین روز جاری را به صورت بیشترین و کمترین مقدار در روز نشان میدهد. بنابراین، کف و سقف ADR بدست میآید، که می تواند به عنوان سطوح پشتیبانی و مقاومت برای همان روز معاملاتی عمل کند.

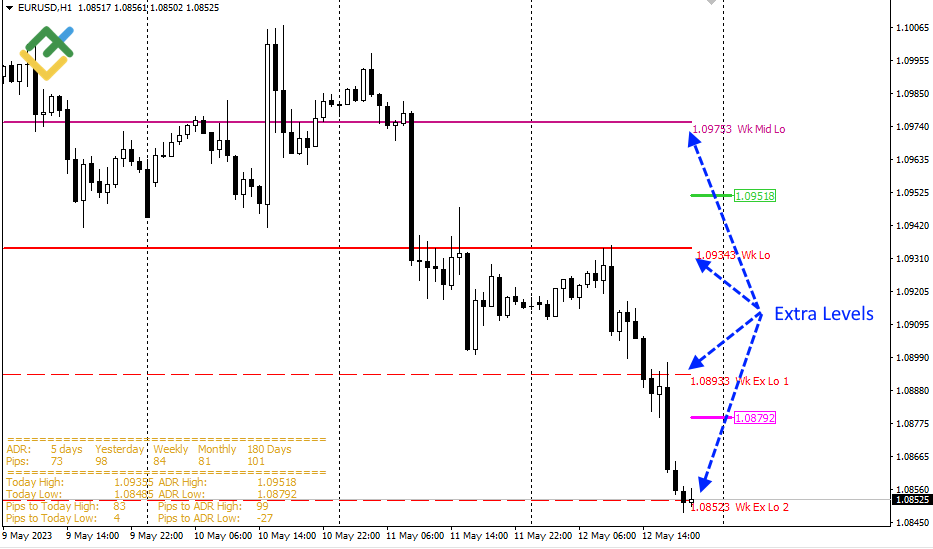

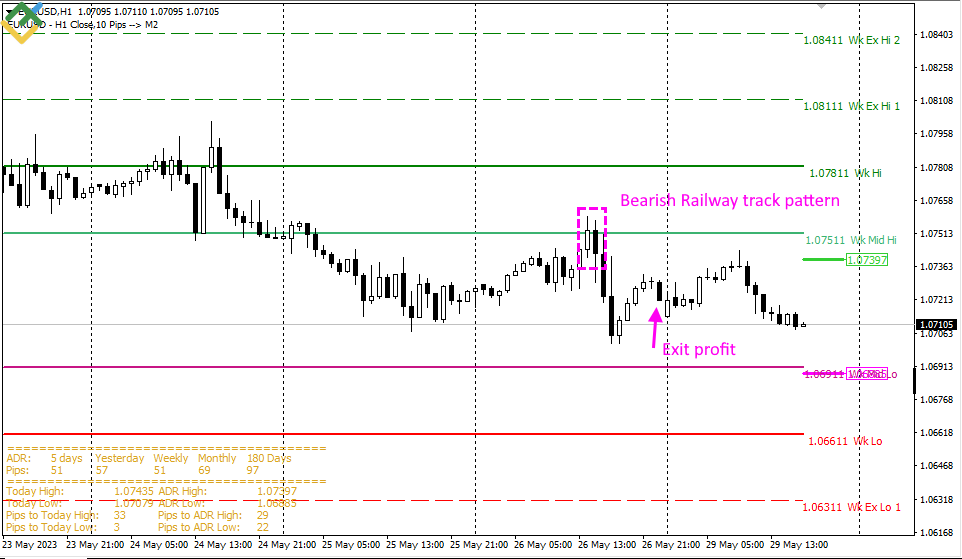

علاوه بر محاسبه ساده ADR، برخی از نسخههای این اندیکاتور میتوانند سطوح هفتگی را نیز محاسبه کنند که میتواند برای معاملات روزانه و معاملات پوزیشنی مفید باشد. در تصویر زیر، این سطوح با عنوان سطوح اضافی (Extra Levels) مشخص شده اند:

چرا ADR کاربردی است؟

متخصصان چندین مزیت را برای اندیکاتور ADR ذکر کردهاند:

این اندیکاتور پتانسیل حرکت قیمت را برای هر روز مشخص به صورت اتوماتیک محاسبه میکند

تمام محاسبات در یک جدول در گوشه صفحه خلاصه و سطوح میانگین حرکت روزانه ابزار معاملاتی فارکس به صورت خودکار در نمودار قیمت رسم شده و با رنگهای مختلف برجسته میشود.

علاوه بر محاسبه استاندارد میانگین حرکت روزانه، برخی از نسخههای اندیکاتور میتوانند میانگین حرکت هفتگی و همچنین محدوده میانگین ماه را نیز محاسبه کنند. سطوح به دست آمده در نمودار رسم میشود. میتوان از این سطوح به عنوان حمایت و مقاومت و همچنین محلی برای قرار دادن حد سود برای معاملات میان مدت استفاده کرد.

حتی یک تریدر مبتدی که به تازگی یک درگاه معاملاتی ساخته است، میتواند این اندیکاتور را نصب و شخصیسازی کند.

در ارتباط با ابزارهای دیگر بر اساس اندیکاتور ADR، میتوانید یک سیستم معاملاتی تمام عیار را بر اساس عملکرد گذشته قیمت بسازید.

البته که اندیکاتور ADR معایبی هم دارد. واضحترین مورد این است که در برخی از نسخههای اندیکاتور، هیچ راهی برای ساخت سطوح میانگین حرکت بر اساس سقف یا کف روزانه وجود ندارد. در این حالت اندیکاتور این سطوح را بر اساس قیمت آغازین روز میسازد. همچنین در برخی از نسخهها، سطوح هفتگی هر روز دوباره ترسیم شده و معامله کردن را دشوار میکنند.

اندیکاتور ADR به تنهایی یک سیستم معاملاتی نیست. این اندیکاتور صرفا اطلاعات محاسبه شده بر اساس داده های قیمت را نمایش می دهد. ADR بیشتر از این که یک راهنما برای ورود به معاملات باشد، یک ابزار کمکی است. برای ورود به معامله با استفاده از این اندیکاتور، اغلب باید از ابزارهای دیگری مانند پرایس اکشن استفاده کنید.

تنظیمات ADR و نمای بیرونی

اندیکاتور ADR دارای فهرست کوچکی از تنظیمات مربوط به دوره جاری، نمایش آن در نمودار و بخش نمایش اندیکاتور است. بیایید هر گزینه از تنظیمات را به صورت جداگانه بررسی کنیم.

پارامتر

توضیحات

Day_x

دوره اندیکاتور

تعداد روزهای محاسبه میانگین حرکت روزانه ابزار معاملاتی. دوره پیش فرض 5 روزه برای معاملات کوتاه مدت مناسب است. دوره 20 روزه که میانگین حرکت ابزار معاملاتی را در 20 روز گذشته نشان میدهد، برای تحلیل روندهای میان مدت مناسب است.

Corner

مکانی که جدول داده ها در نمودار نمایش داده می شود. می توانید گزینه های زیر را انتخاب کنید: 0 - گوشه سمت چپ بالا. 1 - گوشه سمت راست بالا؛ 2 - گوشه سمت چپ پایین (پیش فرض)؛ 3 - گوشه پایین سمت راست.

ADR_Color

رنگ فونت داخل جدول

Daily_High_Color

رنگ سطح سقف روزانه

Daily_Low_Color

رنگ سطح کف روزانه

Show_Daily_High_Low_Lines

فعال/غیرفعال کردن نمایش مرزهای محدوده میانگین روزانه. مقدار "Yes" (پیشفرض) سطوح را فعال میکند. مقدار "No" سطوح را خاموش می کند.

Show_Weekly_Lines

نمایش سطوح روزانه.

مقدار "Yes" (پیشفرض) سطوح را فعال میکند. مقدار "No" سطوح را خاموش می کند.

Show_Mini_ADR

پنجره اطلاعات را به دو خط که فقط میانگین حرکت، تعداد روزهای محاسبه و قیمت سطوح سقف و کف ADR را نشان میدهد، کاهش میدهد. مقدار پیش فرض "خیر" است.

Font_Size

اندازه فونت برای نامها. پیش فرض 8 است.

Vertical_Spacing_Adjustment

فاصله خطوط عمودی

پیش فرض 0 است، اما اگر خطوط روی یکدیگر همپوشانی داشته باشند، مقدار پارامتر را می توان افزایش داد.

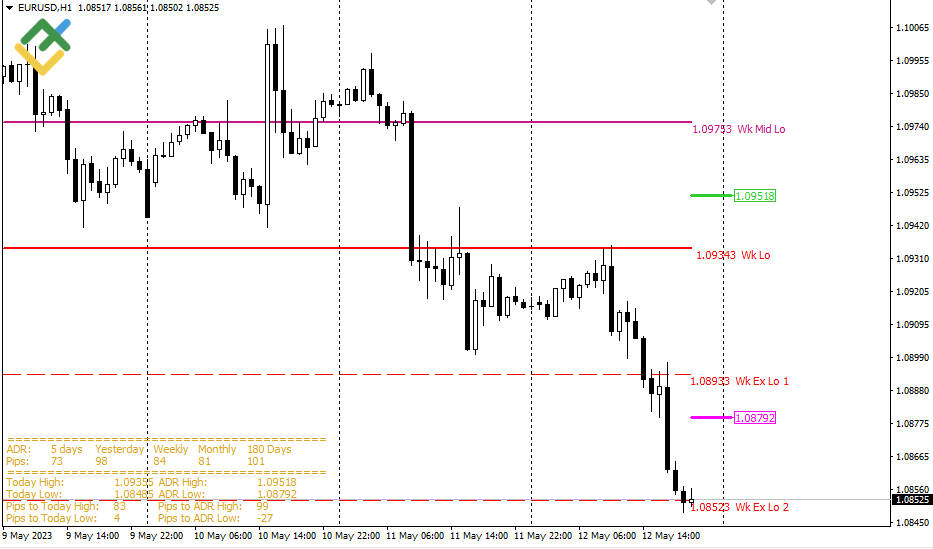

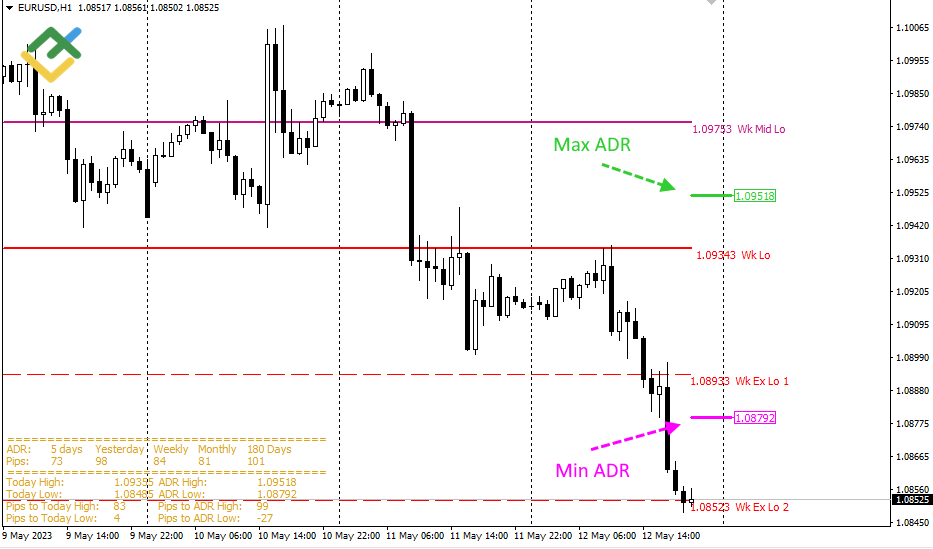

اندیکاتور ADR با تنظیمات پیش فرض در درگاه متاتریدر4:

اطلاعات : پنجره اطلاعات با داده.

سطوح هفتگی : سطوح هفتگی که به عنوان سطوح حمایت و مقاومت استفاده میشود.

سطوح ADR : سقف و کف ADR که برای روز جاری محاسبه شده است.

سیگنالهای معاملاتی بر اساس اندیکاتور ADR

در ابتدا، تصور تریدرها این بود که از اندیکاتور ADR به جای پیدا کردن سیگنالهای معاملاتی، صرفا باید برای پیدا کردن سطوحی برای تعیین حد سود و حد ضرر استفاده شود. با این وجود، پس از بررسی طولانی رفتار قیمت در سطوح محدوده ADR، تریدرها آموختند که از این ابزار برای یافتن سیگنالهای معاملاتی استفاده کنند که این کار مبتنی بر یک منطق ساده است. قیمت در اکثر مواقع در محدوده میانگین حرکت روزانه خود معامله میشود. اگر قیمت از این محدوده فراتر رود، هدف بعدی حرکت سطح هفتگی خواهد بود. وقتی سطح هفتگی شکسته شد، سطح بعدی هدف جدید خواهد بود و این روند به همین ترتیب ادامه دارد.

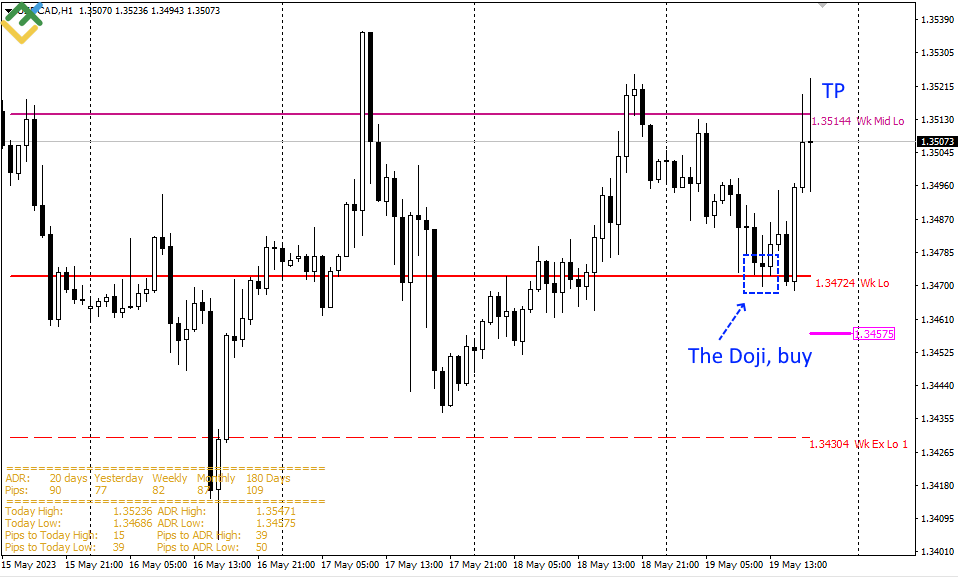

سطوح سقف و کف ADR

سطوح سقف و کف ADR برای قرار دادن حد سود بسیار عالی هستند و میتوانند نقاط برگشتی قیمت باشند. همانطور که گفته شد، قیمت بیشتر اوقات در محدوده ADR معامله می شود. بر این اساس، پس از رسیدن به سطح سقف یا کف حرکت روزانه، میتوان انتظار داشت که معاملات در خلاف جهت انجام شوند. شما یک سفارش فروش را در سطح سقف ADR و یک سفارش خرید را در سطح کف ADR قرار میدهید. هدف یا نزدیکترین سطح هفتگی یا سطح مخالف ADR خواهد بود؛ برای معامله خرید، سقف ADR و برای معامله فروش، کف ADR.

معاملهگر باید به خاطر داشته باشد که این سطوح هر روز دوباره رسم می شوند. بنابراین، اگر معاملات باز شده در سطح ADR به طور خودکار و پیش از پایان روز معاملاتی بسته نشده باشند، باید به صورت دستی بسته شوند. معاملهگر باید یک سیگنال معاملاتی جدید را در روز بعد توجه کنند.

سطوح سقف و کف هفتگی

سطوح هفتگی، که توسط برخی از نسخههای اندیکاتور نمایش داده میشوند، محل بسیار خوبی برای تعیین حد سود در معاملات میانمدت هستند. این سطوح به عنوان سطوح حمایت و مقاومت دینامیک عمل میکنند. از آنجایی که این سطوح به صورت هفتگی محاسبه میشوند، از سطوح روزانه ADR قدرتمندتر هستند.

شما می توانید در سطوح کف هفتگی و همچنین در سطوح حمایت معمول وارد معامله خرید شوید. در این حالت هدف شما نزدیکترین سطح مخالف خواهد بود. اگر سطح سقف ADR از هر سطح هفتگی دیگری به قیمت فعلی نزدیکتر است، بهتر است حد سود خود را در آن ناحیه قرار دهید.

شما می توانید در سطوح سقف هفتگی و همچنین در سطوح مقاومت معمول وارد معامله فروش شوید. هدف شما نزدیکترین سطح مخالف خواهد بود. اگر سطح کف ADR از هر سطح هفتگی دیگری به قیمت فعلی نزدیکتر است، بهتر است حد سود خود را در آن ناحیه قرار دهید.

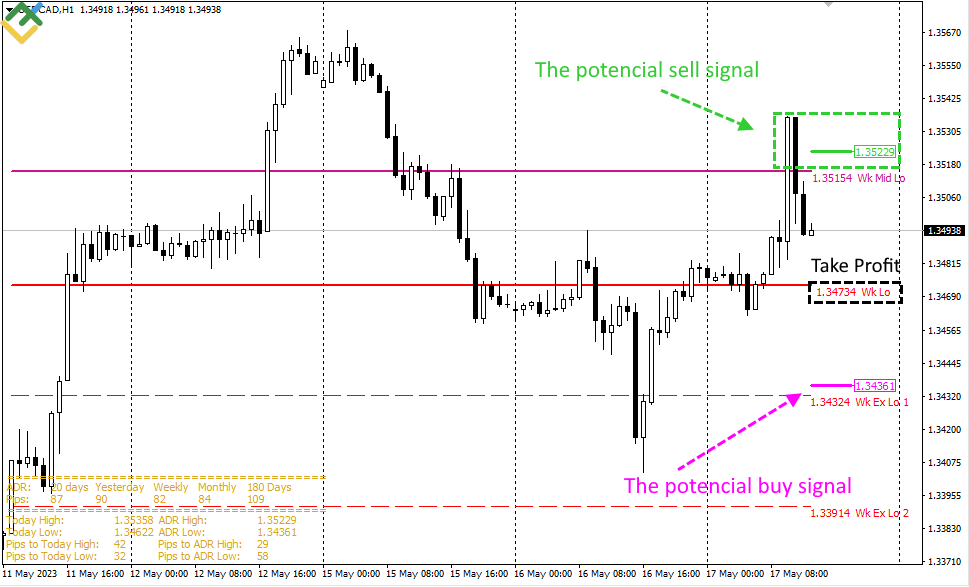

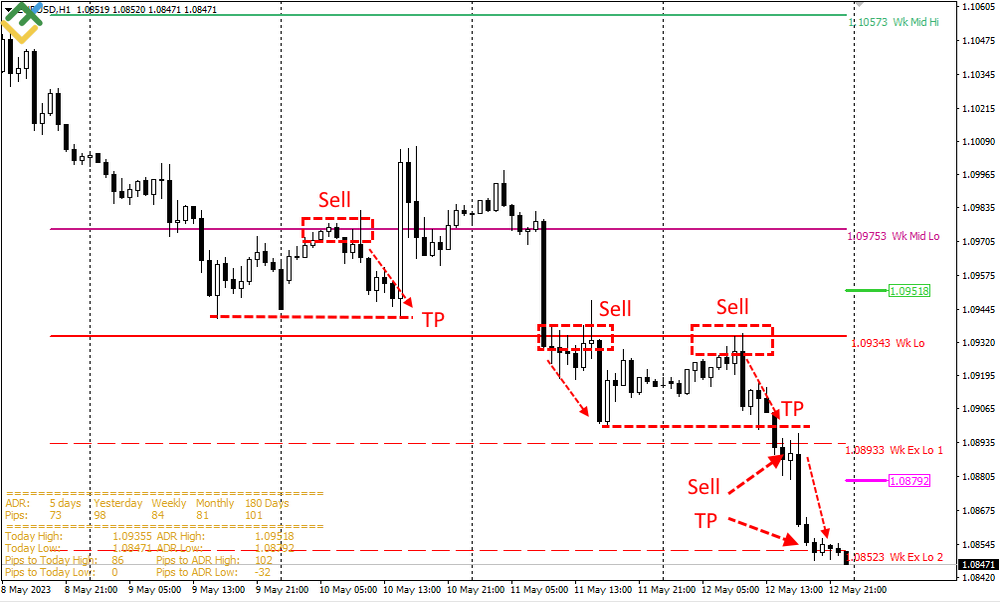

به این موضوع که سطوح هفتگی ADR در معاملات جفت EURUSD دقیقاً چگونه عمل کرد، دقت کنید.

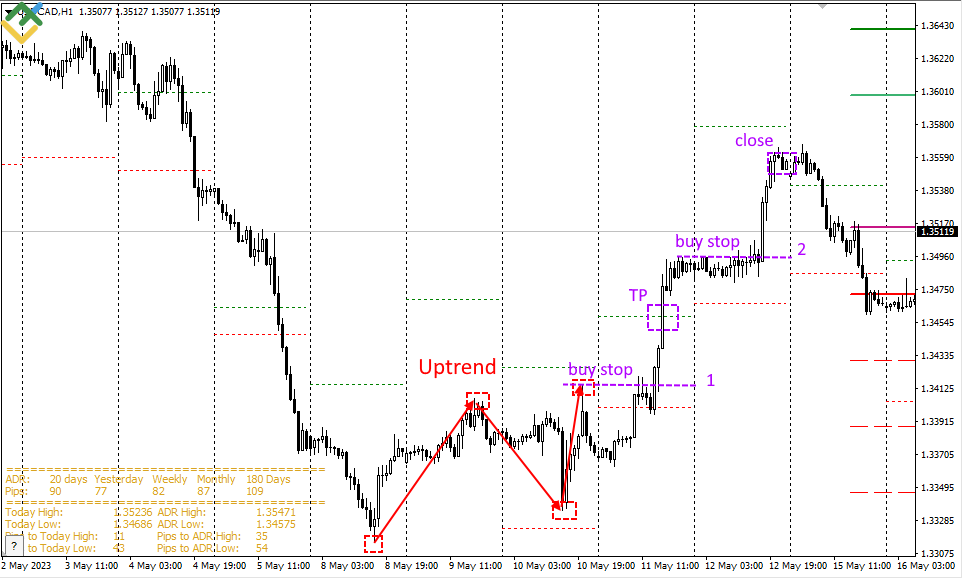

در 9 مه 2023، سطح کف هفتگی میانی شکسته شد. سپس قیمت این سطح را از پایین به بالا آزمایش کرد و سیگنال فروش را تشکیل داد. این موقعیت فروش در 10 می پس از رسیدن به پایینترین کف جدید در 9 می بسته شد. سپس قیمت به سطح کف هفتگی میانی صعود کرد، اما سیگنال خرید به سطح سقف هفتگی میانی نداد.

یک حرکت نزولی شدید، سطح کف هفتگی را در 11 مه شکست و بعد در آزمایش دوباره سطح، یک سیگنال فروش شکل گرفت. در 12 مه، قیمت دوباره کف هفتگی را از پایین به بالا آزمایش کرد و سیگنال فروش دوباره شکل گرفت که این بار هدف قیمت در پایینترین سطح 11 مه قرار داشت. قیمت با موفقیت به هدف رسید. در 12 مه، پس از شکستن سطح کف مازاد 2 (Week Extra Low 2)، قیمت سیگنال فروش را شکل میدهد و معامله بالقوه در سطح سطح کف مازاد 2 بسته میشود.

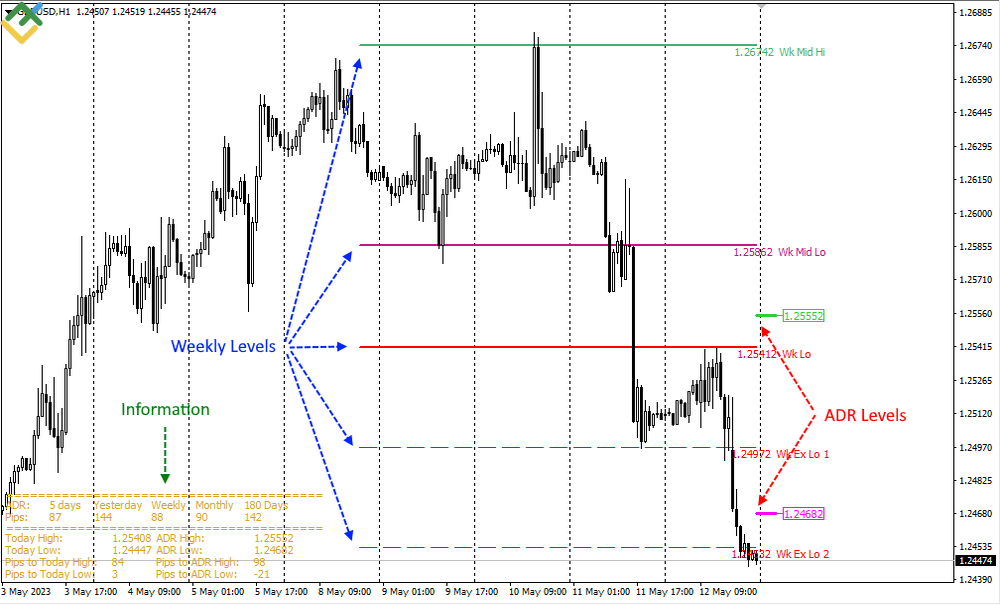

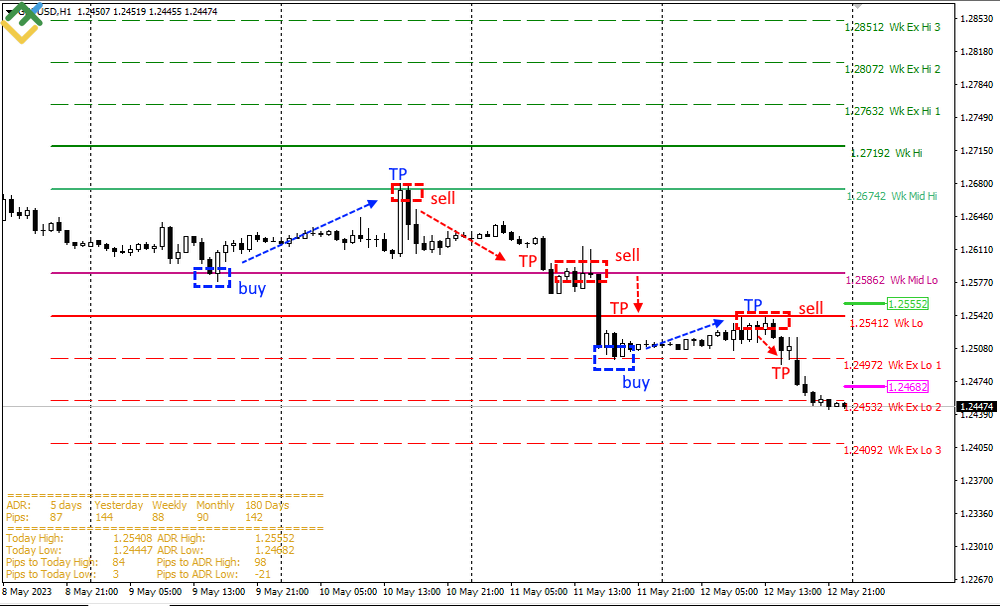

در تصویر زیر مشاهده کنید که سطوح در جفت-ارز GBPUSD چگونه کار میکنند.

به عبارت دیگر، میتوانید با سطوح اندیکاتور ADR همچون سطوح حمایت و مقاومت معمولی معامله کنید. شکست یک سطح و بازگشت مجدد به آن، بسته به جهت شکست، یک نقطه ورود میدهد. تارگتهای معاملاتی، نزدیکترین سطوح بعدی هستند. به عنوان فیلتری برای سیگنال ها، از الگوهای ساده پرایساکشن استفاده میشود که به خوبی با اندیکاتور ADR کار میکنند.

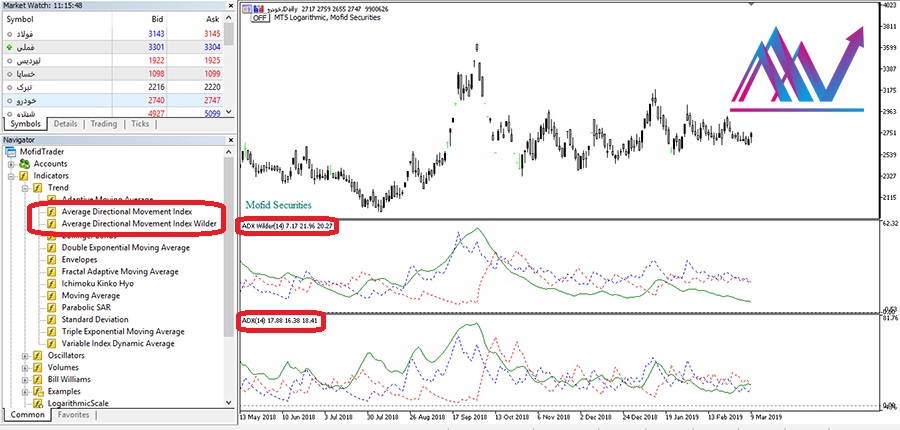

اندیکاتور ADR برای متاتریدر 4 و 5

متأسفانه پلتفرمهای متاتریدر4 و متاتریدر5 اندیکاتور ADR را ندارند. نسخههای مختلف را میتوان در اینترنت یافت:

هفتگی برای متاتریدر4؛

ADR ساده برای متاتریدر4؛

ADR ساده برای متاتریدر5.

فرآیند نصب برای هر نسخه از متاتریدر یکسان است:

پس از نصب و ذخیره اندیکاتور، متاتریدر را باز کنید.

روی "فایل" ← "باز کردن پوشه داده" در ترمینال کلیک کنید.

در پنجرهای که باز میشود، پوشه MQL4 (برای MT5 — MQL5) را پیدا کنید، سپس به پوشه «اندیکاتورها» بروید (برای MT5 اندیکاتورها ¬ نمونهها) و فایل اندیکاتور دانلود شده را در اینجا جایگذاری کنید.

درگاه را دوباره راهاندازی کنید(باز کنید)

CTRL+N را فشار دهید و اندیکاتور ADR را در لیست "اندیکاتورها" پیدا کنید( برای MT5: اندیکاتورها ← نمونهها).

اندیکاتور را با دکمه سمت چپ ماوس روی نمودار ابزار معاملاتی فارکس بکشید.

چگونه از ADR در انجام معاملات استفاده کنیم؟

اندیکاتورهای ADR در هر بازه زمانی یا ابزار معاملاتی به شکل مشابهی استفاده میشوند:

به محض اینکه قیمت به سطح ADR رسید، پوزیشن (معامله) را ببندید و بازار را زیر نظر بگیرید. سطح میتواند شکسته شود و سپس قیمت به حرکت خود ادامه خواهد داد. در غیر این صورت، یک سیگنال در خلاف جهت روند ظاهر میشود و میتوانید در اصلاح قیمت معامله کنید؛

معاملات میان-مدت در سطوح هفتگی بسته میشوند (که توسط همه اندیکاتورها پشتیبانی نمیشود). اگر قیمت از سطح کف میانی هفتگی (Wk Mid Lo) عبور کند، هدف بعدی سطح کف هفتگی است. اگر قیمت از سطح سقف میانی هفتگی (Wk Mid Hi) عبور کند، هدف بعدی سطح سقف هفتگی است. سایر سطوح هفتگی به همین ترتیب عمل میکنند؛

اگر نوسانات افزایش یابد، مقدار ADR افزایش مییابد؛

اگر نوسانات کاهش یابد، مقدار ADR کاهش مییابد؛

افزایش نوسانات ممکن است نشان دهنده این باشد که قیمت از محدوده درجا زدن (Sideways) فراتر خواهد رفت. در مقابل، کاهش نوسانات نشان میدهد که قیمت ممکن است بزودی در یک سطح ثابت (flat) معامله شود؛

هر چه قیمت به سطح ADR نزدیکتر باشد، سود بالقوه کمتری میتوانیم داشته باشیم. بنابراین، ورود به معامله در نزدیکی سطوح اندیکاتور پیشنهاد نمیشود.

توجه داشته باشید که یک ساعت قبل و یک ساعت پس از انتشار اخبار مهم نباید وارد معاملات شوید؛ زیرا در این حالت نوسانات به شدت افزایش یافته و سطوح ADR دقیق نیستند. در زمان انتشار اخبار شما باید از استراتژی های دیگری برای معامله استفاده کنید.

برای استفاده از آموزش های تخصصی و بهره مندی از ربات های سودمند ورایگان در بروکر زیر ثبت نام نموده وبه ایدی تلگرامی مراجغه فرمایید @mgeuq ادرس بروکر : https://www.litefinance.org/fa/?uid=240422727

استفاده از اندیکاتور ADR در استراتژیهای معاملاتی

در حال حاضر، معاملهگران به طور فعال از اندیکاتور ADR در سیستمهای معاملاتی استفاده نمیکنند، اما ثابت شده که استفاده از این اندیکاتور کارآمد است. قوانین آمار بدون توجه به بازار یا نماد معاملاتی عمل میکنند.

میانگین محدوده روزانه یا ADR برای معاملات روزانه کاملاً مناسب است. هدف اصلی این اندیکاتور، تثبیت موقعیت معاملاتی در یکی از سطوح اندیکاتور است: در حداکثر یا حداقل حرکت قیمت روزانه.

از آن جایی که هدف استراتژیها باز کردن پوزیشن معاملاتی بر اساس اندیکاتور است، میتوانید از سطوح هفتگی به عنوان سطوح حمایت و مقاومت استفاده کنید. منتظر تست یک سطح هفتگی باشید، سپس قیمت را مدتی زیر نظر بگیرید. اگر سیگنال پرایساکشن برای معامله از این سطح ایجاد شود، بسته به سطح، باید سفارش خرید یا فروش قرار دهید. حد سود معامله در نزدیکترین سطح مخالف قرار داده میشود.

راه دیگر برای استفاده از اندیکاتور در استراتژیهای معاملاتی خود این است که بر اساس شکست کف یا سقف روز قبل، معامله کنید. در این حالت، حد سود بر روی مقدار ADR قرار میگیرد. برای انجام معاملات موفق در این راه، باید روند کلی را مشخص کنید و در جهت روند ترید کنید.

در مثال بالا، اولین معامله در یک شکست وارد شده و در سطح ADR خارج میشود. در معامله دوم، قیمت تا پایان روز معاملاتی نتوانست به مقدار ADR برسد. معامله در محدوده ADR به معنای باز و بسته شدن پوزیشنها در یک روز معاملاتی است. بنابراین، معامله دوم باید به صورت دستی بسته شود تا سود شما محقق شود.

در مواردی که به دلیل نوسانات کم معاملهای باز نشود، با در نظر گرفتن سطوح به روز شده، سفارشات در پایان روز حذف و در روز بعد ثبت میشوند.

بنابراین، شما میتوانید با استفاده از میانگین حرکت روزانه (ADR) سطوح را برای ورود به معاملات و قرار دادن حد سود تعریف کنید. پس از زیر نظر گرفتن قیمت و یافتن الگوهای خاص، تریدر میتواند از ADR برای ایجاد یک سیستم معاملاتی موثر که بر پایه قوانین آمار و احتمالات است، استفاده کند.

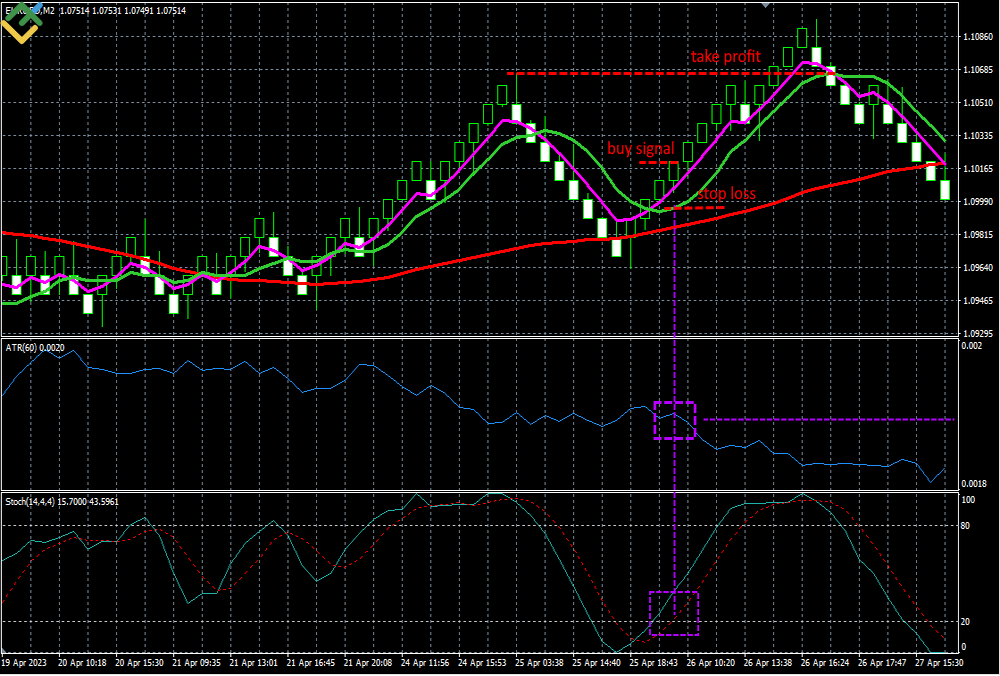

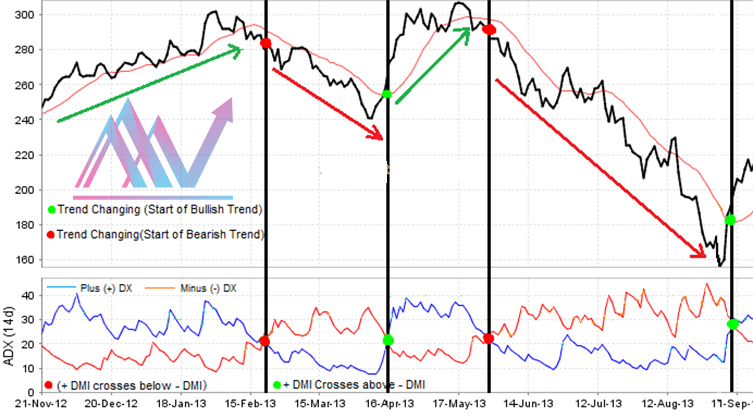

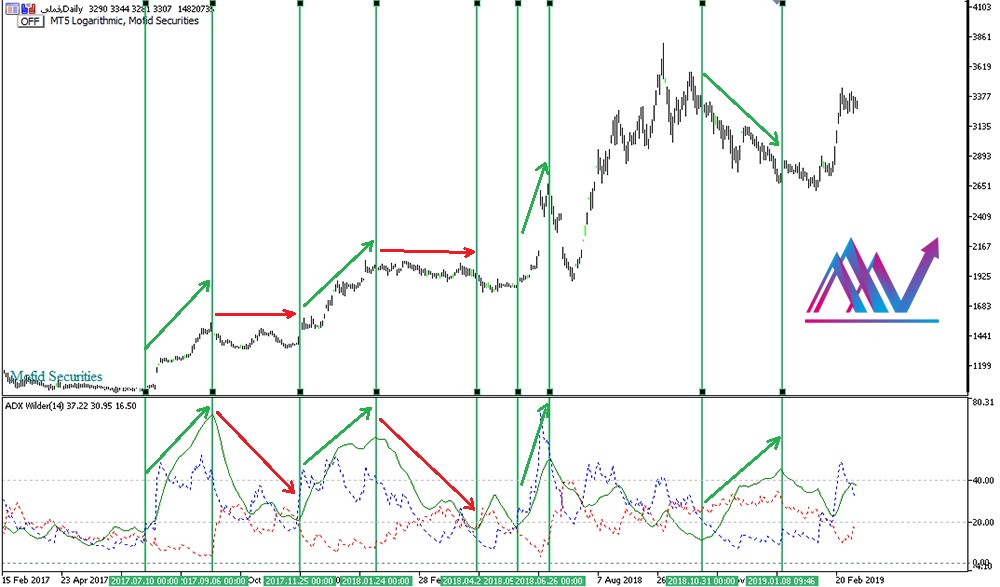

ADR و استراتژی معاملاتی RenkoSwing

استراتژی معاملاتی RenkoSwing یک استراتژی اسکالپ (نوسانگیری) بر اساس چندین اندیکاتور استاندارد درگاه متاتریدر است. این استراتژی شامل اندیکاتور ATR است که یک حالت تغییر شکل یافته از ADR بوده اما به شکل متفاوتی ارائه میشود.

این که این استراتژی از اندیکاتورهای ساده و استاندارد استفاده میکند، مشکلی ندارد. پایه و اساس همه اندیکاتورهای پیچیده مدرن همین ابزارهای کلاسیک مانند MACD، استوکاستیک و میانگینهای متحرک هستند.

مزیت این استراتژی استفاده از نمودارهای غیراستاندارد Renko است. نمودار Renko تغییرات کوچک و پارازیتهای بازار را در نظر نمیگیرد؛ در نتیجه قیمت را به شکل قابل درکتری نمایش میدهد.

این استراتژی از فیلترهای زیر استفاده میکند:

اندیکاتور SMA (میانگین متحرک ساده) با دوره 50. روند کلی را مشخص کرده و امکان خرید یا فروش را پیشنهاد میدهد.

اندیکاتورهای EMA(میانگین متحرک نمایی) با دوره 5 و SMA با دوره 8. هنگامی که این دو اندیکاتور با هم تلاقی میکنند، سیگنالهایی برای ورود به معامله و خروج از آن ظاهر میشود.

اندیکاتور Stochastic با تنظیمات 14،3،3 (یا 15،4،4 / 15،5،5) برای فیلتر کردن سیگنال های نادرست استفاده میشود.

اندیکاتور ATR با دوره 60 فیلتری برای سنجش نوسان است که به شناسایی معاملات در شرایط مناسب بازار کمک میکند.

ویژگیهای استراتژی

جفت ارزها

هر جفت ارزی

تایمفریم

نمودارهای Renko معمولا از تایمفریمهای خودشان استفاده میکنند(M2: 2 دقیقه)

زمان ترید

هر زمانی

ریسک در هر معامله

2 الی 3 درصد

حد سود

در نزدیکترین سقف/کف ناحیه. همچنین با ظاهر شدن سیگنال خلاف جهت میتوان معامله را به صورت دستی بست.

Expert advisor و تمپلیت استراتژی Swing Renko را در درگاه متاتریدر4 نصب کنید:

آرشیو فایل های استراتژی دانلود کنید و از حالت فشرده خارج کنید.

پوشههای MQL4 و Templates را در پوشهی فایلهای درگاه ترید قرار دهید.

درگاه را دوباره راهاندازی کنید؛

یک نمودار جدید از ابزار معاملاتی که میخواهید معامله کنید، باز کنید.

تایم فریم را به M1 تغییر دهید.

اکسپرت ادوایزر RenkoLiveCharts را به نمودار اضافه کنید

در درگاه روی menu" File→Open offline" کلیک کنید

یک نماد با بازه زمانی M2 باید در لیست نرخهای آفلاین ظاهر شود. به عنوان مثال، اگر نمودار EURUSD را باز کرده اید و یک اکسپرت اضافه کردهاید، خط "EURUSD, M2" در لیست نرخهای آفلاین باید ایجاد شده باشد.

یک نمودار آفلاین از تایمفریم M2 را باز کنید.

روی نمودار کلیک راست کنید، ""Template → RenkoSwing را انتخاب کنید.

سیگنال خرید بر اساس استراتژی

قیمت بالای خط قرمز MA (50) معامله میشود.

خط بنفش MA (5) از خط سبز MA(8) از پایین به بالا عبور میکند.

اندیکاتور ATR در نزدیکی سقف و کف قرار ندارد؛ بلکه به وسط محدوده نزدیکتر است.

هر دو خط استوکاستیک در حال خروج از منطقه اشباع فروش هستند.

سیگنال فروش بر اساس استراتژی

قیمت زیر خط قرمز MA (50) معامله میشود.

خط بنفش MA (5) از خط سبز MA(8) از بالا به پایین عبور میکند.

اندیکاتور ATR در نزدیکی سقف و کف قرار ندارد؛ بلکه به وسط محدوده نزدیکتر است.

هر دو خط استوکاستیک در حال خروج از منطقه خرید هستند.

حد سود بسته به جهت معامله در سقف یا کف محلی تنظیم میشود. حد ضرر باید کمتر از نصف حد سود باشد.

چرا در این استراتژی از اندیکاتور ATR استفاده میشود؟

هرچه مقدار ATR بیشتر باشد، احتمال کاهش نوسانات بیشتر است زیرا روند نوسانات حالت چرخهای یا سیکلی دارد. همیشه به دنبال دورههای نوسانات بالا دورههای پایینی از نوسان قیمت را خواهیم داشت و بالعکس. بر این اساس، هرچه مقدار ATR کمتر باشد، احتمال افزایش نوسانات قیمت در آینده نزدیک بیشتر است.

معامله در بازار در زمان تغییر دورههای نوسان به دو دلیل خطرناک است. نخست این احتمال وجود دارد که یک حرکت درجا (اصطلاحا محدوده رنج) شروع شده و سیگنالها اعتبار خود را از دست بدهند. دوم، احتمال افزایش شدید نوسانات، به عنوان مثال در زمان انتشار اخبار مهم، وجود دارد. در این شرایط، معامله میتواند با رسیدن قیمت به حد ضرر بسته شود. چرا این ریسک ذاتی را بپذیریم؟

استراتژی Swing Renko یک استراتژی اسکلپ است، بنابراین بسیار مهم است که شرایط بازار "عادی" باشد، یعنی دور بودن از انحرافات بحرانی. در حالت ایدهآل، برای ورود به یک معامله مطابق استراتژی، باید منتظر بمانید تا اندیکاتور ATR دقیقاً در وسط نمودار خود قرار گیرد. این اتفاق به معنی این است که شرایط در حال حاضر عادی است و سیگنال معاملاتی احتمالاً به درستی عمل میکند.

از نظر مشکلات استراتژی، اندیکاتور ATR به مقادیر ثابت سقف و کف محدود نمیشود. به این ترتیب، تعیین "میانگین طلایی" اندیکاتور برای یک تریدر تازهکار میتواند سخت باشد. با این حال، پس از چند هفته تمرین، درک خود به خود به وجود خواهد آمد.

بسیاری از تریدرها به استراتژی Renko + ADR علاقهمند هستند زیرا میتوان آن را مطابق با نیازهای خود تغییر داد و با هر ابزار خاصی تنظیم کرد. به عنوان مثال، یک تریدر میتواند هر اندیکاتوری را که میخواهد به عنوان فیلتر اضافه کند. همچنین میتوانید مقادیر ATR دقیقتری را برای هر نماد معاملاتی فارکس انتخاب کنید. علاوه بر این، میتوانید تنظیمات میانگین متحرک و استوکاستیک را بهینه کنید، اما ابتدا سعی کنید استراتژی Renko Swing را با پارامترهای پیشنهاد شده در جفت ارزهای رایج به کار ببرید.

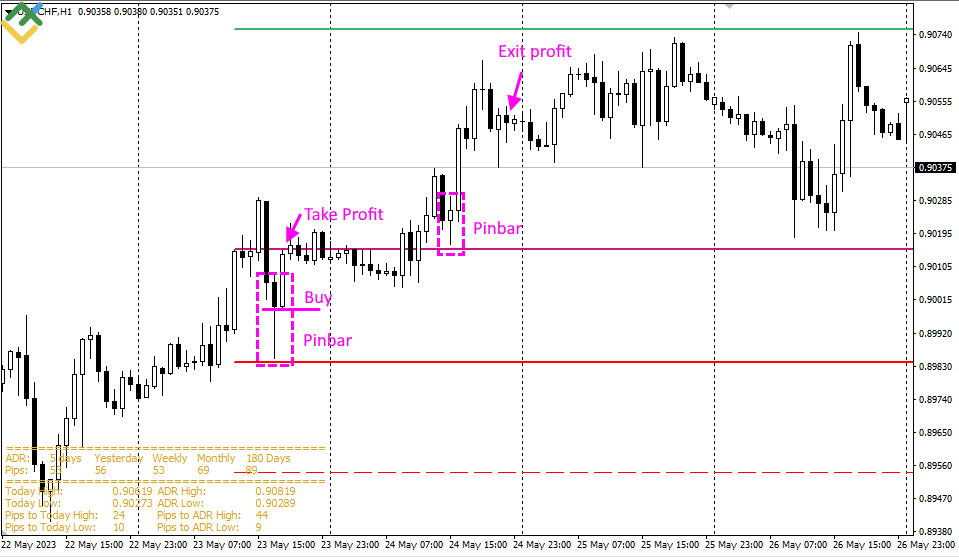

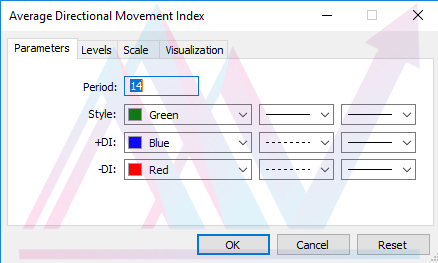

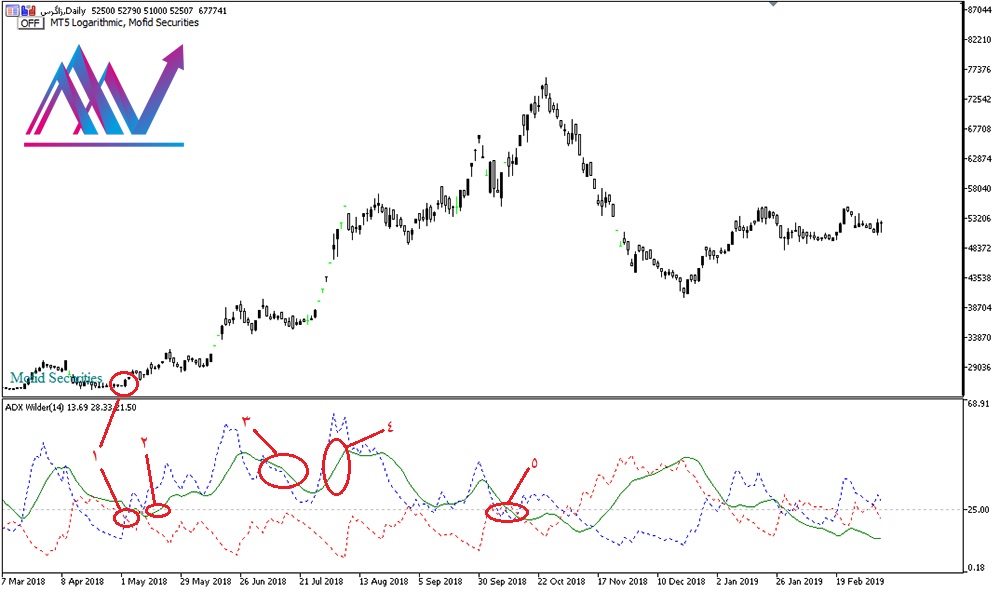

استراتژی اندیکاتور ADR و پرایساکشن

این یک استراتژی ساده اما کارآمد بوده که بر اساس معاملات در سطوح هفتگی اندیکاتور ADR در هنگامی که یک الگوی پرایساکشن ظاهر میشود، ساخته شده است.

اندیکاتور اصلی، ADR است که سطوح هفتگی (در پلتفرم MT4) را رسم میکند. برای تعیین سیگنال برای باز کردن یک پوزیشن، از الگوهای ساده پرایساکشن استفاده میشود: پینبار، مسیر ریلی(Railway track)، الگوی PPR، نوار عمودی خارجی صعودی و نوار عمودی خارجی نزولی، الگوی پوشا (Engulfing) صعودی و نزولی.

ویژگیهای استراتژی

جفت-ارزها

هر

بازه زمانی

H1

زمان معاملاتی

هر

ریسک در هر معامله

2-3%

حد سود

در نزدیکترین سطح مخالف هفتگی اندیکاتور. اگر قیمت به حد سود نرسید، میتوان در پایان روز معاملاتی به صورت دستی از معامله خارج شد.

سیگنال خرید:

قیمت سطح را از بالا به پایین آزمایش میکند

سطح شکسته نشده است

یک الگوی پرایساکشن پدیدار میشود

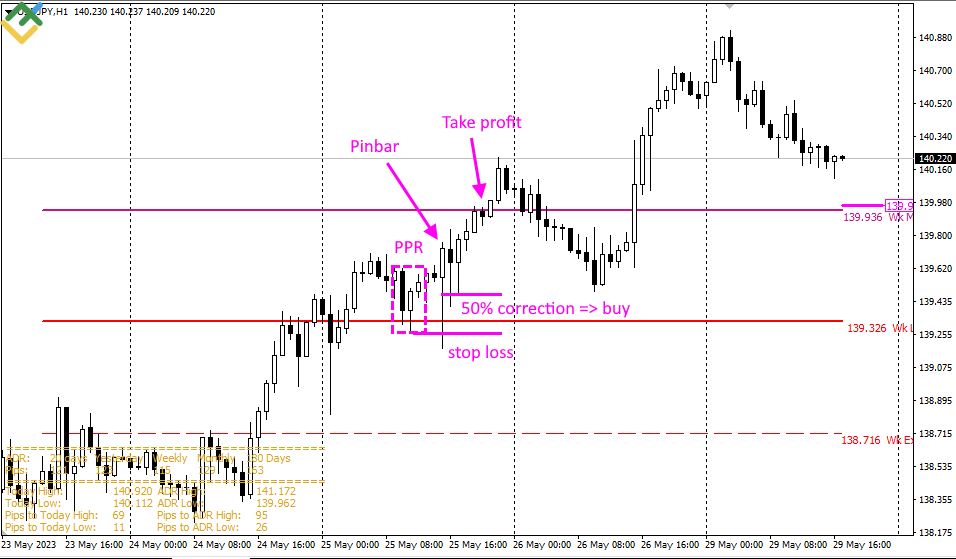

یک نمونه دیگر:

تصویر دوم وضعیت جالبی را نشان میدهد. اولین سیگنال برای باز کردن پوزیشن خرید توسط الگوی PPR شکل گرفت. با این حال، قیمت پس از مدتی سطح را به صورت کاذب شکسته و پوزیشنها توسط حد ضرر بسته میشوند. پس از آن الگوی پرایس اکشن دیگری به نام پینبار شکل میگیرد. از آنجایی که قیمت بسته شدن کندل بسیار بالا و همچنین نزدیک به سطح سود است، عاقلانه است که معامله خرید را پس از اصلاح 50 درصدی قیمت از کف به سقف پینبار باز کنید. همانطور که میبینیم، روند ادامه یافت و پوزیشن به حد سود رسید.

یک سیگنال فروش:

قیمت سطح را از پایین به بالا آزمایش میکند

سطح شکسته نشده است

یک الگوی پرایساکشن پدیدار میشود

یک نمونه دیگر:

بسته به جهت معامله، حد ضرر بالاتر از سقف (برای معامله فروش) یا پایینتر از کف (برای معامله خرید) الگوی پرایساکشن تعیین میشود. حد سود در سطح هفتگی ADR مخالف قرار میگیرد.

اگر قیمت در پایان روز معاملاتی به حد سود مورد نظر نرسد، موقعیت به صورت دستی بسته میشود. از روز معاملاتی بعدی، باید با توجه به سطوح هفتگی اندیکاتور به دنبال سیگنالهای جدید بود.

یک استراتژی معاملاتی بر اساس استفاده از سطوح هفتگی اندیکاتور ADR و سیگنالهای پرایساکشن ساده و کارآمد است. هنگام معامله با این استراتژی، پیشنهاد میشود روند را دنبال کنید که با استفاده از اندیکاتورهای روند میتوان آن را تعیین کرد. این استراتژی همچنین میتواند برای معامله در اصلاح قیمت هم استفاده شود. نکته اصلی در این مورد کاهش اندازه لات و در نتیجه کاهش ریسک معاملات و هشدار ریسک بالا است.

استراتژیهای معاملاتی مبتنی بر اندیکاتور ADR نباید به عنوان پیشنهادی برای سرمایهگذاری در نظر گرفته شوند. از اندیکاتور ADR فقط پس از درک مکانیزم آن استفاده کنید. به یاد داشته باشید که عملکرد گذشته نتایج مثبت آینده را تضمین نمیکند.

مقایسه ATR ،ADR، و IR

اندیکاتورهای میانگین محدوده واقعی (ATR)، میانگین محدوده روزانه (ADR) و محدوده روزانه (IR) گروهی از اندیکاتورها هستند که میانگین نوسانپذیری یک ابزار معاملاتی را نشان میدهند. اگرچه همه آنها برای تعیین میانگین طراحی شدهاند، اما هر کدام از فرمولهای مختلفی استفاده میکنند. هر فرمول یک کار خاص انجام میدهد.

اندیکاتور ATR برای یافتن میانگین نوسانات استفاده میشود تا نشان دهد که نماد مورد نظر چگونه در حال حرکت است؛ آیا نوسانات آن در حال افزایش است یا خیر. علاوه بر این، تعریف نوسان می در هر بازه زمانیای صدق میکند (به عبارت دیگر، از این اندیکاتور در هر تایمفریمی میتوان استفاده کرد). اگر این اندیکاتور را در نمودار هفتگی اعمال کنیم، خواهیم دید که نوسانات هفته به هفته چگونه تغییر میکند. اگر این اندیکاتور را در یک بازه زمانی ساعتی اعمال کنید، شمعدانها به صورت ساعتی تجزیه و تحلیل خواهند شد. با هر ساعت، میانگین نوسانات یک ابزار معاملاتی ممکن است کاهش یا برعکس افزایش یابد. ATR به صورت یک خط منحنی در پایین نمودار قیمت نشان داده شده است. با استفاده از این اندیکاتور میتوانید حرکات سریع و حرکات آهسته قیمت را پیشبینی کنید.

معاملهگران زمانی که نیاز به تعیین میانگین حرکت روزانه دارند از اندیکاتور ADR استفاده میکنند. این اندیکاتور برای این موارد مناسبتر است: تعیین نقاط خروج، تعیین پتانسیل یک معامله و اینکه میزان رشد قیمت در یک روز، قبل از این که حرکت بازار آهسته شود. مقدار ADR عمدتا توسط معاملهگران روزانه استفاده میشود. این اندیکاتور سطوح (سقف و کف) را در نمودار قیمت نشان میدهد که به روش آماری تعیین میشود. این سطوح نشان میدهند که این نماد به احتمال حدود 80 درصد در این سطوح معامله میشود.

اندیکاتور IR (محدوده روزانه که با اختصار AIR نیز شناخته میشود) تفاوت بین سقف و کف هر نوار قیمت را اندازهگیری میکند که معمولاً به صورت درصدی از قیمت آغازین بیان میشود. بنابراین، با نگاه کردن به اعداد اندیکاتور، تریدر میتواند کندلهایی را پیدا کند که بزرگتر از حرکت «نرمال» یک نماد معاملاتی هستند. این ابزار برای کسانی که به دنبال موقعیتهای غیر استاندارد و انحراف از حرکات نرمال هستند مفید است. همچنین، با استفاده از این اندیکاتور، میتوانید نمادهایی را که بالقوه پرنوسانتر یا کمنوسانتر هستند، شناسایی کنید. سپس آنهایی را که برای استراتژی معاملاتی شما مناسبتر هستند، انتخاب کنید.

اندیکاتور

بیان به صورت درصد یا دلار

در نظر گرفتن گپ

مقدار میانگین

نمایش هر کندل

ATR

معمولا به شکل دلار

بله

بله

خیر، فقط مقدار میانگین را نشان میدهد

ADR

معمولا به صورت دلار( بعضی نسخهها به صورت درصد)

نَه

بله

خیر، فقط مقدار میانگین را نشان میدهد

IR

درصد یا دلار

نَه

بله (میتوان از قسمت تنظیمات فعال کرد)

بله

میتوان نتیجه گرفت که اندیکاتور ATR برای معاملهگران سوئینگ (تریدهای نوسانی یا نوسانگیرها) که پوزیشن معاملاتی را برای چندین روز معاملاتی باز نگه میدارند مناسبتر است زیرا این اندیکاتور گپها را نیز در نظر میگیرد.

معاملهگران روزانه نیازی به محاسبه گپ ندارند. اندیکاتورهای ADR و IR برای این افراد مناسبتر است. بر خلاف اندیکاتور ADR، اندیکاتور IR توضیحی از هر کندل را ارایه میدهد که ممکن است حاوی اطلاعات اضافی برای تجزیه و تحلیل باشد.

هر یک از اندیکاتورهای ارایه شده برای حل مشکلات خاص و برای یک سیستم معاملاتی خاص انتخاب میشوند. با وجود برخی تفاوتها، همه اندیکاتورها یک هدف را دنبال میکنند؛ مشخص کردن نوسانات ابزار معاملاتی و در صورت لزوم، نمایش مقدار میانگین در یک دوره معین.

خلاصه

اندیکاتور ADR برای تحلیل بازار برای انجام معاملات روزانه مفید است. این اندیکاتور نشان میدهد که قیمت امروز چند پیپ دیگر میتواند قبل از توقف یا معکوس شدن روند حرکت کند. محاسبات این اندیکاتور بر اساس عملکرد گذشته انجام میشود.

به عنوان مثال، اگر تریدری یک پوزیشن باز داشته باشد و نمودار به سطح ADR نزدیک شود، بستن پوزیشن معاملاتی در نزدیکی این سطح به نفع او و همراه با سود خواهد بود زیرا قیمت در حدود 80 درصد مواقع در سطوح ADR معامله میشود. تریدری که اعداد ADR را نادیده میگیرد، اغلب سود خود را از دست میدهد، زیرا مجبور میشود پس از اینکه بازار از میانگین حرکت روزانه خود گذر کرد و روند معکوس شد، پوزیشن خود را ببندد.

شرایطی وجود دارد که قیمت از چندین محدوده میانگین روزانه عبور میکند، اما این شرایط نادر است؛ در حدود 20 درصد مواقع در بازارهای مالی چنین اتفاقی رخ میدهد. اگر میتوانید به طور مداوم در سطوح ADR سود ببرید، چرا وسوسه شوید و روی شانس حساب کنید؟

با این حال، استراتژیهای معاملاتی بر پایه اندیکاتور ADR به اندازهای متنوع هستند که تکنیکهایی وجود دارد که به طور خاص بر روی یافتن موقعیتهایی تمرکز دارند که در آن نمودار از سطوح ADR فراتر رفته و حرکت بسیار قویای ایجاد میکند. چنین استراتژیهایی به دنبال آن احتمال 20 درصدیای هستند که در بالا در مورد آن صحبت کردیم.

توسعه مجموعه اندیکاتورهای ATR منجر به ظهور شاخصهای دیگری شده است که میتوانند سطوح هفتگی را نمایش دهند. این سطوح نشان دهنده مناطق حمایتی و مقاومتی قوی هستند که میتوان در آنها معامله کرد.

اندیکاتورهایی مانند ATR ،ADR، و IR به شما امکان میدهند از مزیت آماری در معاملات میانمدت و نوسانی و همچنین معاملات روزانه استفاده کنید. هر یک از آنها هدف خاصی را دنبال میکنند و تریدرها بسته به نوع سیستم معاملاتی، اندیکاتور مناسب را انتخاب میکنند

با یادگیری نحوه خوانش سیگنالهای معاملاتی ارسال شده توسط اندیکاتور ADR و تغییرات آن، یک تریدر میتواند سود خود را تا حد زیادی افزایش داده و همچنین زمانی که حرکت فعال قیمت به زودی به پایان میرسد، وارد بازار نشود.

از اندیکاتور ADR در سیستم معاملاتی اولیه خود استفاده کنید، قوانین مدیریت ریسک را رعایت کنید، الگوها را پیدا کنید؛ مسیر موفقیت برای شما تضمین شده است.

برای استفاده از آموزش های تخصصی و بهره مندی از ربات های سودمند ورایگان در بروکر زیر ثبت نام نموده وبه ایدی تلگرامی مراجغه فرمایید @mgeuq ادرس بروکر : https://www.litefinance.org/fa/?uid=240422727

بنده تریدر وپژوهشگر درزمینه تجارت الکترونیک مخصوصا فارکس هستم ودارای سبک خصوصی مورتین

بنده تریدر وپژوهشگر درزمینه تجارت الکترونیک مخصوصا فارکس هستم ودارای سبک خصوصی مورتین