MyFxBook چیست؟

MyFxBook چیست؟ چه کاربردهایی می تواند برای معامله گران و سرمایه گذاران داشته باشد؟

MyFxBook یک پلتفرم انالیز اتوماتیک، برای اکانت معاملاتی فارکس می باشد (به صورت خودکار رفتار های معاملاتی شما را ارزیابی می کند).گرچه اشکالات زیادی در ان وجود دارد و نمونه های زیادی از این ابزار وجود دارد ولی MyFxBook کاملترین وب سرویسی می باشد که یک تریدر می تواند به کمک ان تمام تجزیه تحلیل اماری و ریاضیاتی را انجام دهد و یک سرمایه گذار می تواند رسیک کمتری در مقابله با کلاهبرداران داشته باشد. همچنین MyFxBook امکانات و ویژگی های بسیار جذاب دیگری نیز دارد که ان را تبدیل به یک ابزار تحلیلی تمام اعیار می کند. در این مقاله به طور کامل با اتصال MyFxBook به اکانت و نحوه انالیز یک حساب معاملاتی و همچنین اشکالات ان را بررسی خواهیم کرد.

برای استفاده از آموزش های تخصصی و بهره مندی از ربات های سودمند ورایگان در بروکر زیر ثبت نام نموده وبه ایدی تلگرامی مراجغه فرمایید @mgeuq ادرس بروکر : https://www.litefinance.org/fa/?uid=240422727

نحوه استفاده از MyFxBook

شما بجز پلتفرم معاملاتی، از چه ابزارهای دیگری در معاملات خود استفاده می کنید؟ من مطمئنم اکثر تریدر ها یک ماشین حساب دم دست خود دارند تا میزان حجم و استاپ اوت (stop out) را حساب کنند و یا از تقویم های اقتصادی استفاده می کنند. زمانی که مهارت های معامله گری شما پیشرفت می کند و تبدیل به یک معامله گر حرفه ای می شوید ممکن است شروع به ثبت کردن گزارشات روزانه ی معاملات کنید و از نرم افزار های خاصی برای تست یا اعمال بعضی از اندیکاتورها استفاده کنید و یا از اسکریپت های مختلفی در پلتفرم استفاده کنید ولی در بعضی از مواقع نیاز به ابزار مخصوصی احساس می شود که به صورت یکجا تمامی این امکانات را در خود داشته باشد نام این ابزار سرویس مانیتورینگ ترید (نظارت بر معاملات) می باشد.

اکانت مانیتورینگ این امکان را به شما می دهد تا حساب های مختلف فارکس خود را مدیریت کنید و فعالیت های معاملاتی خود را رصد کنید. همچنین این امکان را به شما می دهد تا به ابزار های مختلف انالیز اکانت خود دسترسی داشته و وضعیت و نتایج معاملات خود را به اشتراک بگذارید. کاملترین سرویس در این کلاس بزرگترین ان نمی باشد. یکی از این معروف ترین سرویس ها برای این کار FX Blue می باشد که یک تستر برای MT4 است که در مقاله قبلی در مورد ان به طور کامل توضیح دادیم. اگرچه این پلتفرم تمام امکانات مهم را دارا می باشد ولی از نظر توابع و قابلیت ها و طراحی گرافیکی به اندازه ابزار مانیتورینگ MyFxBook کاربردی نمی باشد.

راهنمای جامع امکانات MyFxBook

ایده کلی MyFxBook به سال 2007 بر میگردد که انتشار اولین نسخه از ان دو سال زمان برده است و کاربران برای اولین بار در سال 2009 به ان دسترسی پیدا کردند ولی در ان زمان به محبوبیت خاصی دست نیافت. مشکل اصلی کمبود امکانت کاربری بود و ایده اصلی پلتفرم بود. در اصل MyFxBook فقط برای MT4 , MT5 طراحی شده بود سپس در سال 2014 توسعه دهندگان آن ایده ال ترین نسخه از ابزار را معرفی کردند و لایسنس و پشتیبانی CySEC را دریافت کردند در همان سال امکان کپی تردینگ هم اضافه شد و باعث محبوبیت بیشتر ان شد و قسمت تحلیلی ان بهبود پیدا کرد.

پلتفرم MyFxBook تمام امکانات یک پلتفرم تردینگ را یک جا جمع کرده است مانند دفتر گزارشات روزانه، ابزار حرفه ای انالیز فارکس و فوروم اختصاصی. در اصل این پلتفرم تمام چیزی که برای یک معامله لذت بخش، انالیز معاملات در اکانت های مختلف و به اشتراک گذاری ایده های خود با دیگر معامله گران نیاز دارید را مهیا می کند. معامله گر های حرفه ای به کمک این ابزار کار خود را بهبود می بخشند و سرمایه گذار ها با همدیگر بهتر اشنا شده وMyFxBook برایشان شفافیت و امنیت و تعامل متقابل را فراهم می سازد.هم چنین این ابزار پلتفرم های معاملاتی مانند متاتریدر 4 و 5 و cTrader و بقیه پلتفرمها را پشتیبانی می کند. لیست این پلتفرم ها در سایت رسمی MyFxBook در دسترس می باشد.

چگونهبهعنوانیکمعاملهگرمیتواناز MyFxBook استفادهکرد؟

- این ابزار مانند یک کارت ویزیت برای مدیر اکانت عمل می کند در واقع MyFxBook یک پلتفرم کارگزاری مستقل است که منافع کاربران خود را تضمین می کند. معامله گران می توانند توسط این پلتفرم صفحه اختصاصی خود را داشته و نتایج معاملات خود را در اختیار عموم قرار دهند(رمز عبور خود را به سرمایه گذار ارسال کرده و یا دسترسی عمومی به اکانت بدهند). این پتانسیل باعث می شود سرمایه گذاران از تمامی جزئیات معاملات یک معامله گر آگاه شوند. گرچه با گزارش backstage از MT4 نیز می توان این اطلاعات را کسب کرد اما MyFxBook عملکرد بهتری دارد.

- شما می توانید به وسیله MyFxBook روی اکانت خود به صورت حرفه ای تجزیه تحلیل اماری انجام دهید و قابلیت های اماری و دسته بندی بسیار متنوع تری نسبت به MT4 tester در پلتفرم MyFxBook وجود دارد.

- شما می توانید تاریخچه و امارهای قبلی معاملات خود را توسط MyFxBook پس از متصل شدن به اینترنت ذخیره نمائید. این در حالیست که MT4 فقط تاریخچه ی چند ماه اخیر را ذخیره می کند.

- ایجاد شدن جامعه بزرگ معامله گران یکی دیگر از مزیت های این ابزار است. در اصل MyFxBook با اتصال بیش از 100 بروکر به یکدیگر مانند یک شبکه اجتماعی تخصصی عمل می کند و مطمئنم هر کس می تواند در فوروم ان مطالب جالبی پیدا کند.

همچنین ابزارهای تکمیلی مانند ماشین حساب، شبیه سازها و ابزار های دیگری نیز وجود دارد. که در ادامه مقاله با انها بیشتر اشنا خواهیم شد. شما نیازی به ثبت نام برای دیدن امار های معاملاتی نخواهید داشت.

چگونه به عنوان یک سرمایه گذار می توان از MyFxBook استفاده کرد؟

- پلتفرم MyFxBook ابزاری می باشد که سرمایه گذاران توسط آن می توانند فرصت های بسیاری زیادی برای سرمایه گذاری در سیستم های معاملاتی forex پیدا کنند. سرمایه گذارران می توانند به صدها سیستم معاملاتی(هم سیستم دستی و هم الگورتیمی) دست یابند، همچنین انها می توانند سیگنال های معامله را دنبال کرده و در مباحث شرکت کنند. اینجا یک جایگاه بین المللی است که شما می توانید فرصت های سرمایه گذاری بسیاری در ان پیدا کنید.

- پلتفرم MyFxBook تمام اکانت ها تقلبی را شناسایی می کند و احراز هویت تمامی کاربران خود را تایید می کند و سرمایه گذاران می توانند درخواست رمز داده و از این طریق دسترسی کامل به اطلاعات اکانت داشته باشند و شما با داشتن این اطلاعات می توانید طبق استراتژی خودتان و تغییرات سود خالص (equity) و سطح ریسک انتخاب صحیح تری داشته باشید.

پلتفرم MyFxBook چیست؟

سرویس Myfxbook کلیه تجزیه و تحلیل های معاملات شما را به صورت اتوماتیک انجام می دهد فقط کافیست شما سرویسی از اطلاعات گزارش ترمینال خود ارائه کنید. بخش تحلیلی مانند صفحه پروفایل فارکس می باشد، اما در اینجا اندیکاتور های بسیار بیشتری وجود دارد.

قابلیت و ویژگی های Myfxbook (به جز بررسی حساب ها که در قسمت جداگانه توضیح داده می شود)

- تقویم اقتصادی. در صفحه اصلی و در قسمت داشبورد بالایی قرار دارد. یک تقویم استاندارد که می توانید توسط ان رویدادها را بر اساس تاریخ ، اهمیت ها و یا فقط اخبار مربوط به بانکها فیلتر کنید.

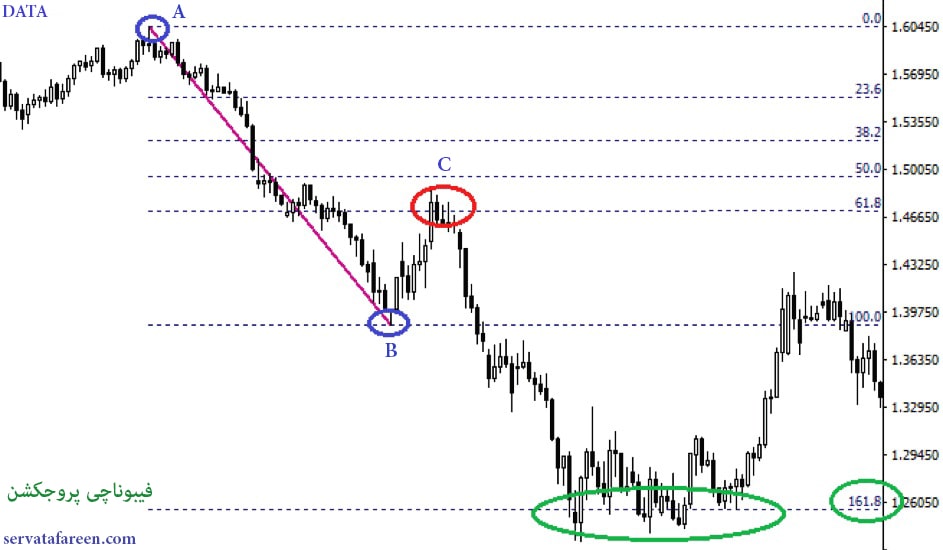

- ماشین حساب های فارکس:در کل پنج ماشین حساب اصلی وجود دارد: ماشین حساب فیبوناچی، ماشین حساب مارجین، ماشین حساب نقطه محوری (پیوت پوینت)، ماشین حساب پیپ، ماشین حساب حجم پوزیشن. که آنها را می توانید در برگه Home بیابید.

- معامله گر خودکار.این یک سرویس "میرورینگ" حساب است که می توانید توسط ان هر معامله ای که معامله گر دیگری انجام شده و حساب انها به MyFxBook متصل می باشد را کپی کنید با استفاده از تب مختص این کار سرمایه گذاران می توانند با استفاده از حساب کاربری خود شروع به کپی ترید بکنند. در ابتدا می توانید سیگنال ها را در یک حساب ازمایشی تست کنند. شرط استفاده از این امکان این است که شما باید دارای یک حساب کاربری Myfxbook با حداقل 3 ماه سابقه بوده و حداقل 100 معامله در مدت سه ماه انجام داده باشید و مانده حساب شما باید حداقل 1000 دلار باشد. در 3 ماه آخر تردینگ کپی تریدر ها نباید از مارتینگل یا گرید (Grid) استفاده کنند ، اما به نظر نمی رسد کسی هم بر این مساله نظارت داشته باشد

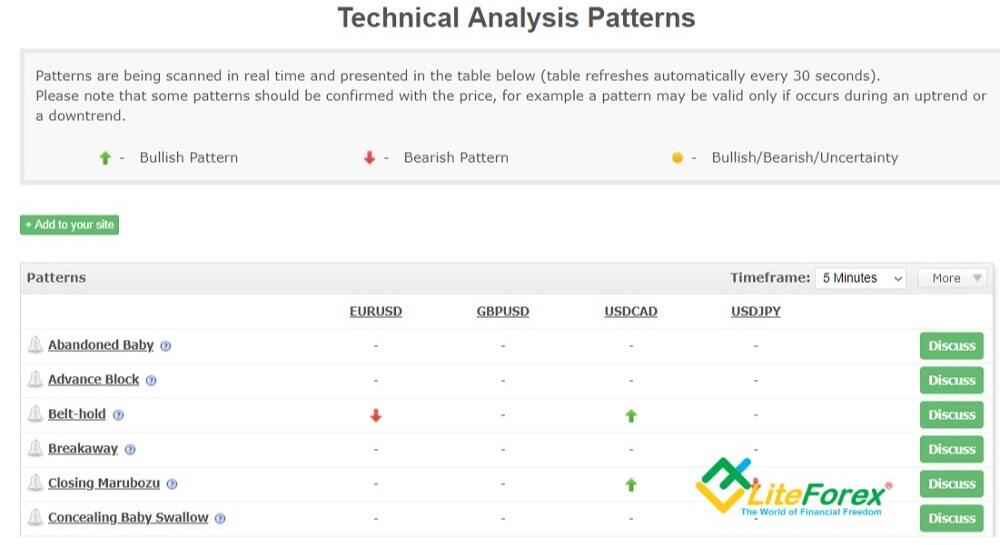

- ابزارهای مختلف برای انالیز بازار (the Market tab). ابزار های کاربردی زیادی وجود دارد که شما می توانید انالیز ارزهای مختلف فارکس را به صورت بر خط توسط انها دنبال کنید و با استفاده از فیلتر های مختلف داده های مربوط به نقدینگی و همبستگی (correlation) جفت ارزها را بدست اورید. در MyFxBook می توانید از بیش از 30 الگو مختلف که در هر 30 ثانیه اپدیت می شود استفاده کنید

- وسعت کارگزاران فارکس. شما می توانید از برگه مربوطه، اطلاعات مربوط به بروکر های مختلف را مقایسه کرده و استراتژی خود را برای دریافت سود بیشتر به کار بگیرید. توسط این ابزار برای افزایش سود کسانی که می خواهند استراتژی های حساسی برای معاملات خود به کارگیرند مفید باشد.

در منو اصلی پنجره ای وجود دارد که لیست سیستم های معاملاتی که در ان ثبت شده اند را در پلتفرم نشان می دهد. این منو به سرمایه گذاران کمک خواهد کرد تا بهترین استراتژی فارکس را به کمک فیلتر های مختلف انتخاب کنند.

انجمن MyFxBook، تالار گفتگویی معامله گران می باشد که عمدتا در ان بحثهایی به زبان انگلیسی انجام می شود که می توانید از امار های کلی معاملات و مسابقات مطلع شوید.

برای استفاده از آموزش های تخصصی و بهره مندی از ربات های سودمند ورایگان در بروکر زیر ثبت نام نموده وبه ایدی تلگرامی مراجغه فرمایید @mgeuq ادرس بروکر : https://www.litefinance.org/fa/?uid=240422727

.1نحوه اتصال اکانت فارکس شما به MyFxBook

پروسه ثبت نام به این شکل می باشد که معامله گر باید یک حساب واقعی در یک بروکر داشته باشد. بروکری که در ان حساب دارید باید به MyFxBook متصل باشد و با توسعه دهندگان MyFxBook همکاری داشته باشد. در در غیر این صورت شما نمی توانید حساب خود را به ان متصل کنید. پس از ثبت نام در MyFxBook و دادن دسترسی به اطلاعات حساب خود، می توانید معاملات خود را در بروکر مربوطه انجام داده و وضعیت حساب خود را به عنوان یک معامله گر انالیزکنید و سرمایه گذاران می توانند نتایج و سابقه شما را بررسی کنند. هر دو دسته یعنی سرمایه گذار و معامله گر می توانند هر اطلاعاتی را که لازم می دانند با استفاده از ابزار تحلیلی MyFxBook بدست اورند

برای تمرین موارد زیر را دنبال می کنیم:

- شما در سایت ثبت نام می کنید نام کاربری و پسورد حساب خود را ایجاد می کنید و پس از دریافت ایمیل فعال سازی ثبت نام شما تکمیل می گردد و نیاز به مراحل احراز هویت اضافی که در FXBlue داشتیم نیست

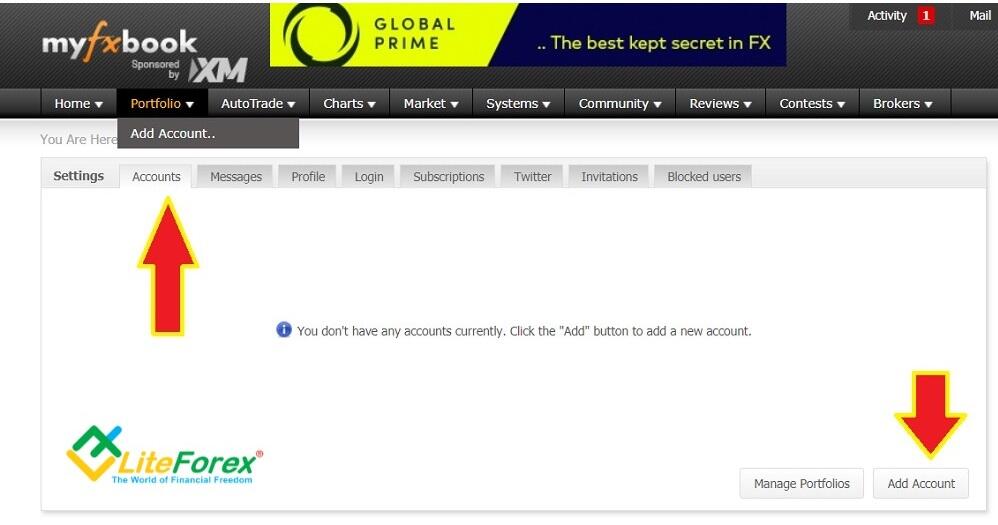

- در منو بالایی وارد قسمت Portfolio شده و سپس با استفاده از گزینه Account روی Add Account کلیک کنید. همه چیز شفاف می باشد من فقط به چند مورد اشاره می کنم MT4 (EA) داده های ارسال شده از اکانت به سرور می باشد و МТ4 با استفاده از رمز سرمایه گذار حساب MyFxBook را به صورت اتوماتیک متصل میکند.

- ساده ترین راه این است که از گزینه MT4 Auto Update استفاده کنید از این طریق می توانید تمام مراحل را حدودا در 15 دقیقه تکمیل کنید و بعد از ان نیازی به فعال شدن MT4 نمی باشد و مانیتورینگ به صورت اتوماتیک انجام می شود. البته این فرآیند به افلاین بودن یا انلاین بودن معامله گر مرتبط نمی باشد.

- راه پیچیده تر این است که گزینه МТ4 (Publisher) استفاده کنید که راه توصیه شده ما نیز می باشد.گزینه Metatrader4 platform Publisher را انتخاب کنید و گزینه دلخواه خود را شخصی سازی کنید.(شاید شما رمز سرمایه گذار را تعیین نکنید اما در این حالت تاریخچه معاملات شما قبول نخواهد شد). دوباره به قسمت Settings رفته دنبال our new account باشید و عدد ان را به یاد داشته باشید. سپسMT4 terminal را باز کرده و روی گزینه tools و سپس options و سپس ftp کلیک کنید، در قسمت FTP SERVER BOX متن ftp.myfxbook.com را وارد کنید و در قسمت FTP که خالی است شماره حساب کاربری امضا شده خود توسط MyFxBook را وارد کنید و تمام.

هم اکنون حساب شما ساخته شده است وارد پروفایل خود شده و اطلاعات شخصی خود را تکمیل کنید و حال شما می توانید به قسمت subscribe / manage subscription رفته و جزییات پروفایل خود را تکمیل کنید و مانیتورینگ اکانت خود را به اشتراک بگذارید یا افراد دلخواه را بلاک نمایید. من نمی خواهم خیلی جزئی به این مسائل بپردازم همه چیز در منو این قسمت شفاف می باشد ما بیشتر می خواهیم با جزئیات بخش مانیتورینگ این پلتفرم اشنا شویم.

2.چگونگی انالیز معاملات یک حساب با MyFxBook

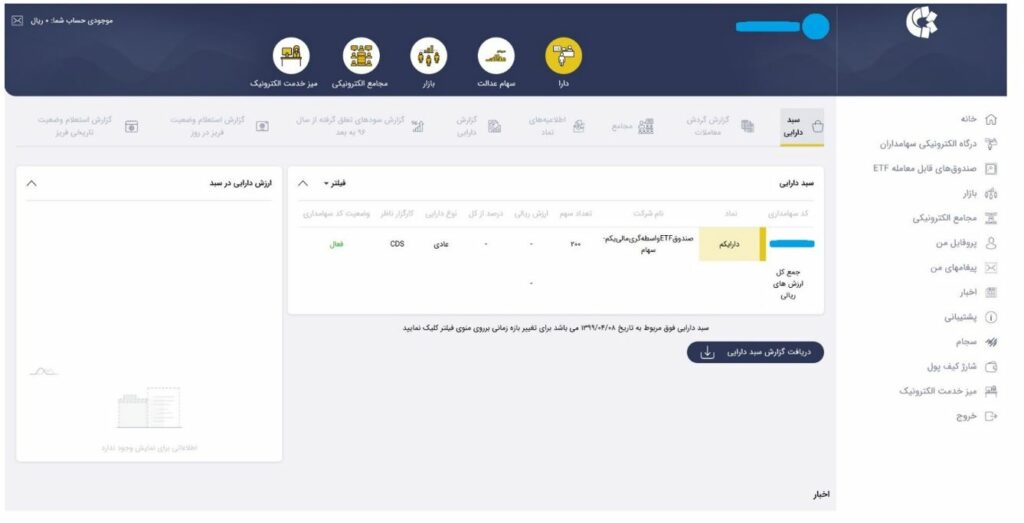

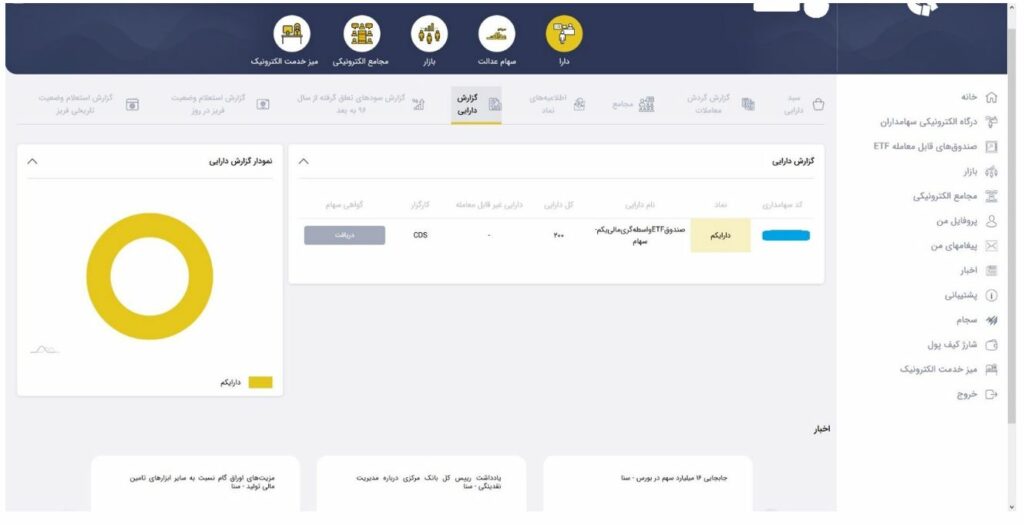

بیاید اموزش انالیز را از دیدگاه یک سرمایه گذار اغاز کنیم. برای شروع کار یک حساب رندم را از قسمت Community →Strategies پیدا می کنیم و تمامی اطلاعات مربوط به ان را بررسی می کنیم .برای انجام این کار نیاز به ثبت نام ندارید.

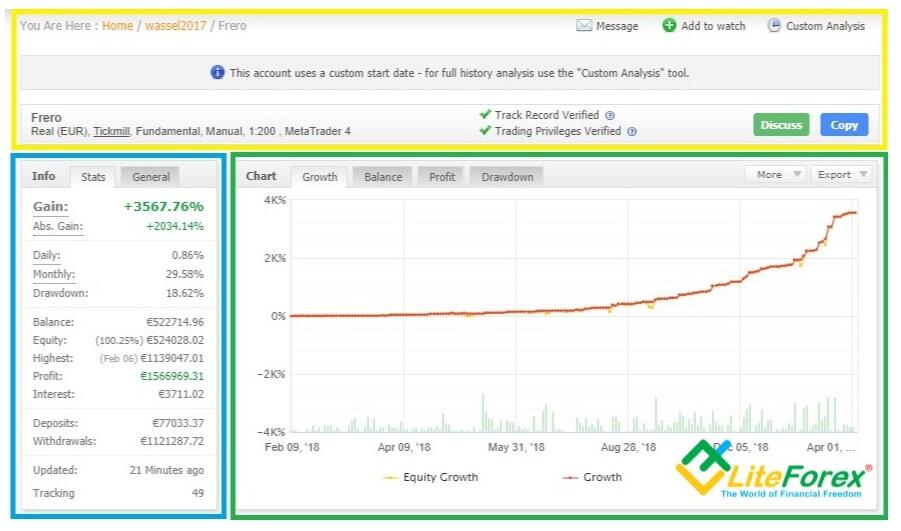

2.1 قسمت مربوط به اطلاعات عمومی (باکس زرد رنگ).

این قسمت اطلاع زیر را نشان می دهد:

- بروکر

- انجام انالیز های مختلف برای انواع معاملات ( در این حال معامله کردن به صورت دستی انجام می شود ، طبق تحلیل های فاندمنتال و بدون استفاده از ادوایزر ها)

- نوع حساب (واقعی ،سنت یا دمو)

- نوع پلتفرم تریدینگ

- اهرم

یک نقصی که در این قسمت وجود دارد، من گزینه ای برای مشاهده ی "تارخچه تغییرات" پیدا نکردم. یک تریدر به سختی پلتفرم ترییدینگ خود را تغییر می دهد اما اندازه اهرم می تواند بارها تغییر کند و اگر این مقدار در حداکثر میزان خود باشد چه اطلاعاتی از ان می شود بدست اورد؟

مشکل بعدی در مورد واقعیت اطللاعتی است که معامله گران ارائه می دهند(اهراز هویت) که می تواند ساختگی باشد. در ادامه این موضوع به طور کامل بررسی خواهد شد.گزینه کپی تریدینگ به شما اجازه می دهد به صورت اتوماتیک تمام معاملات یک تریدر را کپی کنید برای اینکار فقط نیاز است یک حساب INVESTOR در بروکری که توسط MyFxBook پشتیبانی می شود، باز کنید.

2.2. قسمت مربوط به داده های آماری (باکس آبی رنگ)

- Gain سود به عنوان یک درصد از سرمایه گذاری مجدد که از زمان شروع تریدینگ محسابه شده نشان داده می شود البته بدون در نظر گرفتن برداشت ها و یا افزایش موجودی اکانت در اصل یک واریز وجه ساده می باشد و Gain ارتباطی به سرمایه گذاری مجدد ندارد

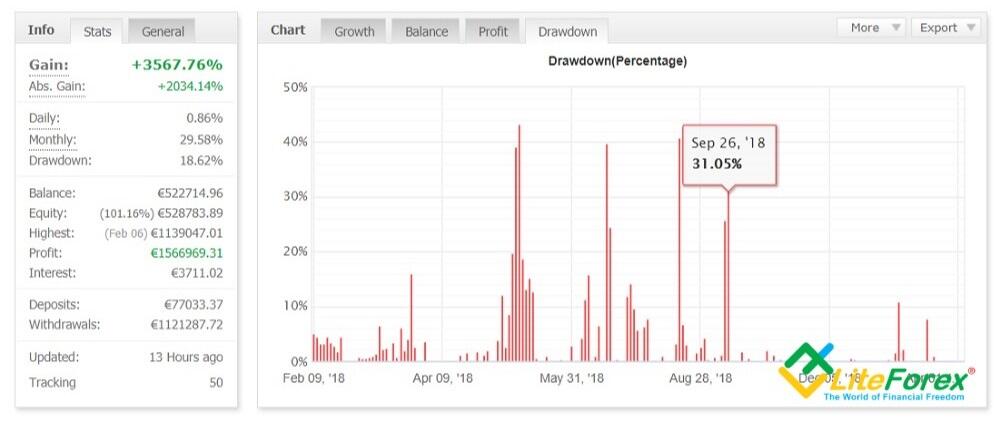

- Drawdown (افت سرمایه) - ماکزیمم کسری یا ضرر ایجاد شده در تاریخچه ترید گذشته یک کاربر می باشد. فرمول محاسبه ضرر فعلی، نسبت سود خالص فعلی به حداکثر ان می باشد.

- Balance - مقدار موجودی حساب

- Equity (سود خالص) - نتیجه یا مقدار فعلی تمامی پوزیشن ها از جمله انهایی که هنوز باز هستند.اگر این مقدار بیشتر از 100% باشد به این معنی است که پوزیشن هایی که باز هستن در حال سود دهی می باشند .اگر کمتر از 100% باشند یعنی معاملات فعلی در حال ضرر هستند اگر این عدد مقدار دقیق 100% را نشان دهد یعنی هیچ معامله بازی وجود ندارد.

- Highest - بیشترین مقدار سرمایه ای که در حساب بوده است (تاریخ در داخل براکت می باشد)

- Profit - سود کلی تمام معاملات بسته شده برای یک دوره زمانی(کل نتایج)

- Interest - کل سوآپ اعمال شده بر روی معاملات

- Withdrawals - مقدار کل برداشت ها

- Updated - زمان اپدیت سیستم مانیتورینگ در اصل باید در چند ساعت گذشته به صورت اتومیاتیک اپدیت شده باشد. اگر بیشتر از این مدت اپدیت نشده باشد یعنی مشکلی در قسمتی وجود دارد یا اپدیت به صورت دستی تنظیم شده که در هر صورت این مساله می تواند زنگ خطری برای سمایه گذار باشد.

- Tracking - تعدادی از کاربران MyFxBook که این مانیتور را به موارد دلخواه اضافه کردند .

2.3 قسمت مربوط به نمودار (باکس سبز)

همه نمی توانند به راحتی مفهوم اعداد را درک کنند. نمودارها برای درک راحت تر ابداع شده اند، زیرا آنها به صورت گرافیکی آمار مربوط به تاریخچه ها را ارائه می دهند. چهار نوع نمودار در MyFxBook وجود دارد:

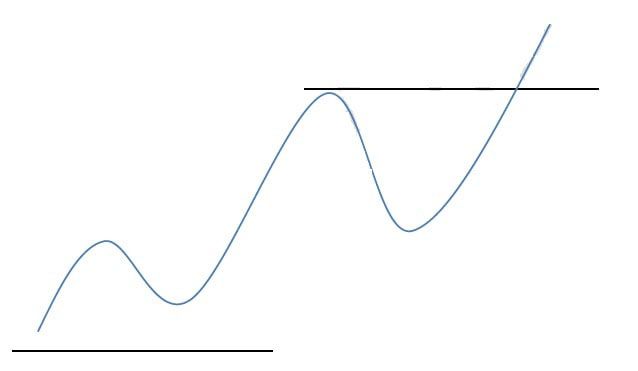

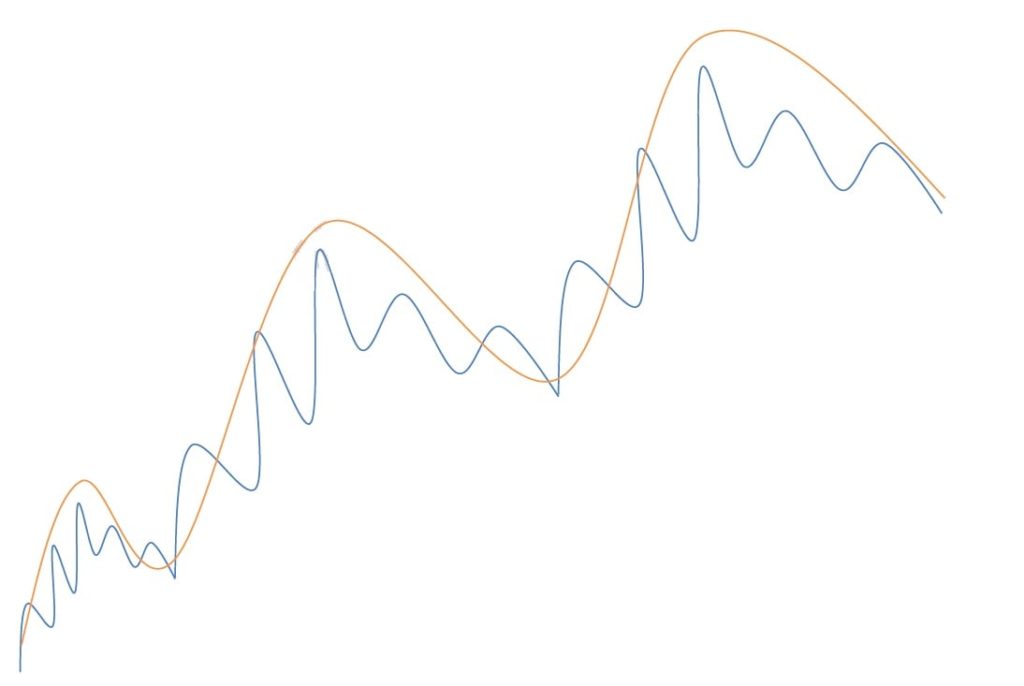

- Growth .این نمودار آمار بالانس و وضعیت صاحبان سهام را به درصد نشان می دهد. اصولا آنها باید برابر باشند، اما زیگزاگ های زرد رنگی که در تصویر بالا می بینید به این معنی است که بعضی اوقات تریدر به علت باز نگه داشتن بیش از حد معامله و یا استفاده مارتینگل می تواند ضرر هایی را متحمل شود. در انتهای نمودار، ستون هایی قرار دارند که نشان دهنده حجم معاملات روزانه می باشند اگر آن را با تغییرات در مبلغ سپرده مقایسه کنیم، تقریباً می توان نوع استراتژی معاملاتی اعمال شده را تعریف کرد. همچنین در برگه more، می توان نمودار را از لات به پیپ، تغییر داد. همچنین گزینه export به شما این امکان را می دهد تا داده های نمودار مورد نیاز را به صورتهای مختلف ( HTML ، CSV ، PDF) خروجی بگیرید.

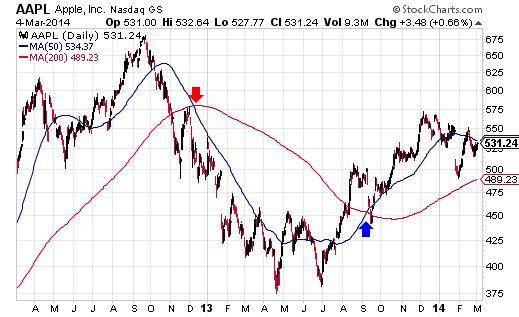

- Balance .نموداری که مقدار حجم سرمایه های درگیر در اکانت را نشان می دهد و می توان سرمایه درگیر در معاملات را نیز لحاظ کرد. احتمالا کم بودن بالانس شاید دلیلی از ضررده بودن معاملات یک کاربر باشد پس این قسمت باید به همراه نمودار های growth (رشد) و profit(سود) انالیز شوند. اگر واگرایی در نمودار دیده شود، یعنی مقداری از سرمایه اکانت برداشته شده است و این سیگنال مهمی برای سرمایه گذار PAMMمی باشد. این اطلاعات در اکانتهای عمومی مانیتور PAMM در دسترس می باشند اما برای اکانتهای PAMM که عمومی نیستند اطلاعات از طریق MyFxBook قابل دریافت می باشد. همچنین اگر خط زرد در حال منحرف شدن باشد یعنی زمان نگه داری بیش از حد طولانی بوده است.

- Profit این نمودار مقدار سود بدست امده را نشان می دهد. هرچند این نمودار اطلاعات محدودی به ما می دهد ولی همچنان می تواند کاربردی باشد. اگر تریدر بر روی حساب خود واریز و برداشت انجام ندهد، نمودار باید مانند نمودار قسمت growth باشد و نباید اختلافی بین این دو نمودار وجود داشته باشد. حتی اگر تریدر حساب خود را از مانیتور شدن خارج کند و یا مبلغی را خارج کند پس از متصل شدن دوباره MyFxBook مقدار واقعی بالانس نشان داده می شود و برداشت انجام شده توسط خطوط کاملا قابل شناسایی خواهد بود. مورد دیگری از این نمودار که باید به ان توجه داشته باشیم این است که سود 20 دلار با واریز 100 دلار 20% نشان داده می شود اما سود 2000 دلاری با واریز 20000 فقط 10% نشان داده می شود در حالی که عدد دوم سود بسیار بیشتری می باشد

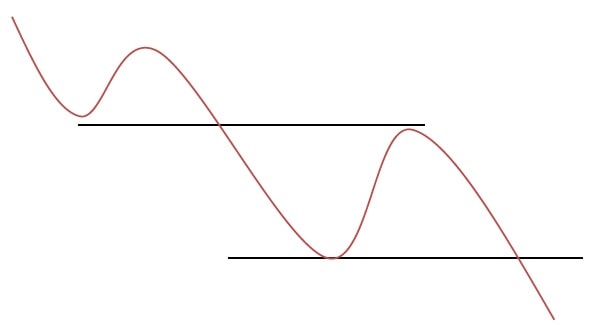

- Drawdown (افت سرمایه). این نمودار نشان دهنده ی مقدار افت سرمایه می باشد که به درصد نشان داده شده است. این نمودار در بروکر ها به سختی دیده می شود این نمودار به شما این امکان را می دهد که چارت drawdown را با تقویم اقتصادی و یا نمودار Growth مقایسه کنید و نقطه هایی را بیابید که سقوط های شدید در در سود خالص اتفاق افتاده اند. حال به تصویر قبلی در تب Growth برگردید و به تاریخ های 14 اگوست و 26 سپتامبر توجه کنید یک کاهش ارزش آشکار سود خالص (equity) را مشاهده خواهید کرد.

به نظر من قسمت های اول و اخر بیشترین اطلاعات را به ما می دهند اولی به ما نشان می دهد که یک تریدر چه مدتی است که یک معامله باز دارد و آیا در معاملات خود از مارتینگل استفاده می کند یا نه، و اطلاعات دقیق واریز و برداشت های او را نشان می دهد. همچنین drawdown نباید بیشتر از 50% باشد و به صورت ایده ال باید کمتر از 15 باشد، و باید به صورت پایدار و به مدت طولانی از این مقدار عبور نکند. بر اساس میزان افت سرمایه که در نمودار بالا نیز نشان داده شده است، این استراتژی گاهی اوقات در ریسک زیادی فرو رفته است، اما توانسته در محدوده ی معمولی باقی بماند.

در اسکرین شات قبلی مقدار drawdown ببیشتر از 50 درصد می باشد ولی در بلاک سمت چپ حداکثر drawdown عدد 18.62 را نشان می دهد حال باید به عنوان یک سرمایه گذار دلیل این تفاوت را پیدا کنیم .این نکته باید شک بر انگیز باشد هرچند که معامله گر بی عیب و نقص به نظر می رسد حال در مثال ارائه شده دو نوع drawdowns مختلف داریم:

- در سمت چپ در هنگام همگام سازی نقطه ماکسیمم افت سرمایه نشان داده شده است.

- پنجره ی Drawdown نشان دهنده ی میزان افت سرمایه برای معاملات بسته شده در تاریخ های مختلف می باشد.

یکی از باگ های MyFxBook در اینجا خودش را نشان می دهد به طوری که با کانکت شدن مجدد مقدار ماکسمیم drawdown را در لحظه اتصال مجدد حساب نشان می دهد. به عنوان مثال یک تریدر یک افت 40 درصدی را داشته اما بعد از ان به سطح 18.62 برگشته است وقتی اتصال MyFxBook به اکانت خود را قطع کند و مجددا متصل شود،drawdown برای او18.62 % نشان میشود در حالی که چارت حداکثر نقطه 40 درصد برای معاملات بسته شده را نشان می دهد.

طبق دستورالعمل MyFxBook شاخص drawdown از نسبت سود به زیان معاملات بسته شده محاسبه می شود .بنابراین یک سرمایه گذار فقط می تواند drawdown را برای بالانس حساب ببیند در حالی که ضرر های جاری او (ضررهای معاملات باز) در این عدد لحاظ نشده اند به عبارتی یک سرمایه گذار نمی تواند مقدار واقعی ماکسیمم drawdown را در MyFxBook متوجه شود.

2.4 قسمت مربوط به تریدینگ

2.4.1 در این قسمت دوره های زمانی، آمار معاملات در مقایسه با نتایج چند دوره با دوره های قبلی وجود دارد.

برای مثال، در خط "this year/Gain" بازده سالانه 128 درصد می باشد که تفاوت این بازده و نتایج قبلی گذشته ان در براکت ها نشان داده شده است. برای مثال در سال 2018 بازده کلی 122.88+1422.74 =1545.62 درصد بوده است. البته باید توجه کرد سود نشان داده شده بر اساس "سال /سال" می باشد و نه بر اساس 12 ماه پس 122.88درصد سود یک ماه نخست 2019 می باشد.

بررسی ستون ها:

- Gain - سودی که از ابتدا شروع دوره(روزانه ، هفتگی ، ماهانه ،سالانه ) کسب شده است که واحد ان درصد می باشد.

- Profit - ستون سود از نظر دوره مالی

- Pips (پیپ) – واحد اندازه گیری قیمت (در بعضی بروکر ها با چهار رقم اعشار و در بعضی دیگر با 5 رقم اعشار نشان داده شده است)

- Win - درصد معاملات سود ده

- Trades - تعداد کل معاملات

- Lots (لات) - مقدار حجم ترید ها برای هر دوره

این اطلاعات به سرمایه گذار کمک می کند تا استراتژی فارکس را به راحتی بررسی کرده و سود را به اساس هفتگی ماهانه و سالانه مقایسه کند

2.4.2 تب اهداف یا Goals tab یک راه برخط و اتوماتیک برای شما می باشد که به کمک ان مس توانید پیشرفت اهداف معاملاتی خود را بررسی کنید.

شما می توانید اهداف مختلفی را متانسب با تایم فریم های دلخواه تعریف کنید برای مثال شما می توانید هدف سود ساانه خود را 30% تعیین کنید. اما به نظر من کارایی زیادی ندارد. زیرا استراتزی ها به میزان های مختلف سود دهی دارند و ممکن است میزان آن کمتر یا بیشتر از هدف تعیین شده باشد.

2.4.3 تب Browser

این تب یک جستجو گر معاملات می باشد اگر صاحب مانیتور دسترسی به نمودار ها را باز گذاشته باشد شما می توانید تمامی معاملات انجام شده را در این تب به صورت یکجا ببینید. از جمله معاملات بسته شده یا باز و یا فیلتر کردن ان ها با توجه به تایم فریم های مختلف. موضوع اصلی اینجاست که یک تریدر تا چه حد می خواهد اطلاعات خود را شفاف سازی کند. چرا که با استفاده از این اطلاعات می شود نقاط ورود و خروج را پیدا کرد. با این حال ابزار ها و استراتژی های استفاده شده مشخص نمی شوند حتی اگر سرمایه گذار، معاملات را به صورت کامل در نمودار مشاهده کند نمی تواند الگو یا اندیکاتور های استفاده شده را به هم متصل کند و قوانین استراتژی معامله گر در انتها ناشناخته خواهد ماند. من از شما دعوت می کنم نظر خود را در مورد اینکه ایا این شفافیت خوب است یا نه در قسمت کامنت ها با ما در میان بگذارید.

برای استفاده از آموزش های تخصصی و بهره مندی از ربات های سودمند ورایگان در بروکر زیر ثبت نام نموده وبه ایدی تلگرامی مراجغه فرمایید @mgeuq ادرس بروکر : https://www.litefinance.org/fa/?uid=240422727

2.5 بخش امار پیشرفته

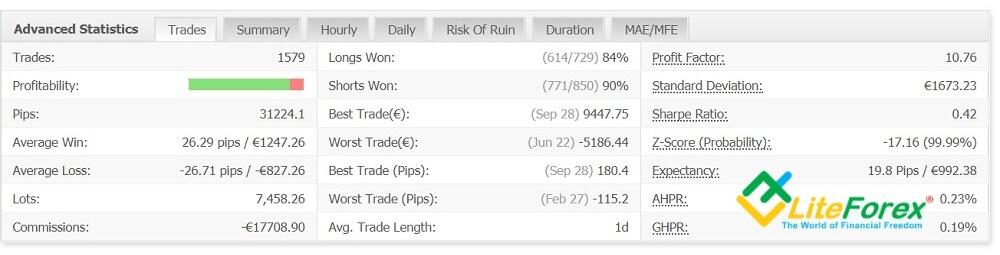

2.5.1 ترید ها

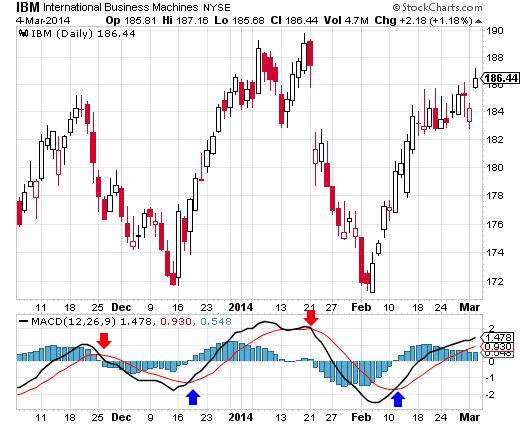

بخش بعدی مانند شبیه ساز (بک تست)MT4 می باشد. این شاخص سود ده بودن معاملات،کل کمیسیون های کسر شده (به جز اسپرد و سوآپ(، میانگین ضرر/سود ,و بهترین و بد ترین معاملات را نشان می دهد.

بیشتر پارامتر ها واضح می باشند و من فقط بعضی از موارد را توضیح می دهم:

- Profitability این گروه نشان دهنده درصد معاملات سود ده (با رنگ سبز) و معاملات ضررده (با رنگ قرمز) می باشد.این اندیکاتور به تنهایی معنای خاصی ندارد شاید مقدار زیادی از معاملات سود ده باشند اما توسط چند معامله ضرر ده خنثی شده اند. این پارمتر باید در کنار اطلاعات میانگین درصد ریسک به ریوارد سنجیده شود. تعیین میزان این نسبت کاملا به خود تریدر بستگی دارد. اما کاملا بدیهی است که به یک نسبت همانند: 20 معامله ی برنده به 80 معامله ی ضرر ده، نشان دهنده ی استفاده از مارتینگل یا سیستم معاملاتی ناپایدار می باشد. نسبت 90 معامله ی برنده به 10 معامله ی ضرر ده، نشان دهنده ی این است که ترید ها به مدت زیادی باز می مانند.

- Average Trade Length این مقدار میانگین زمان باز بودن معاملات را نشان می دهد. این پارمتر نوع استراتژی معامله را مشخص می کند (اسکالپینگ ، معاملات روزانه، معاملات بلند مدتی)

- Profit factor این مقدار از تقسیم معاملات سود ده بر معاملات ضرر ده بدست می آید. این عدد سود بدست امده یک اکانت را برای هر یک دلار ضرر بدست می اورد.

- Standard Ratio نوسانات در این قسمت بر اساس دلار امریکا نشان داده شده است هیچ نشانده دهنده درصدی وجود ندارد و این یکی دیگر از نواقص MyFxBook می باشد.

- Sharpe Ratio من این مورد را در سری های قبلی به صورت کامل توضیح داده ام و شما می توانید با استفاده از ان اموزش به طور کامل متوجه شوید که این پارمتر چه کاربردی دارد چه نیازی را برطرف می سازد و چطور محاسبه می شود و چطور برای مقایسه بهره وری معاملات استفاده می شود

- Z-score این پارامتر نشان میدهد که چقدر امکان به وجود آمدن یک دوره ی معاملاتی با نتایج یکسان، وجود دارد. امکان پذیری 99.99% در تصویر بالا نشان می دهد که معاملات سود ده به صورت پشت سر هم انجام شده اند، این مورد برای معاملات ضرر ده نیز صادق می باشد و یک معامله ضرر ده به دنبال یک معامله ضرر ده با نتیجه یکسان خواهد بود.

- Expectancy این پارامتر نشان دهنده میانگین سود اوری یک معامله در واحد پیپ و نسبت به میزان سرمایه، می باشد. 19.8 پیپ در این استراتژی یک عملکرد عالی می باشد. اگر انتظار برای بیشتر از 10 پیپ باشد اکانت باید با جزئیات بیشتری بررسی شود.

دقیقا مشخص نمی باشد که پارمتر های AHPR و GHPR چه چیزی می باشد. این پارمتر ها به صورت مختصر در مقاله MQL5 توضیح داده شده اند اما توضیحات کافی نبوده و همه مسائل را به طور واضح توضیح نمی دهد..برای مثال فرمول GHRP برابر است با (موجودی فعلی در این زمان - بالانس اولیه)^ (تعداد معاملات/1 ) که معنای ان مبهم مانده است

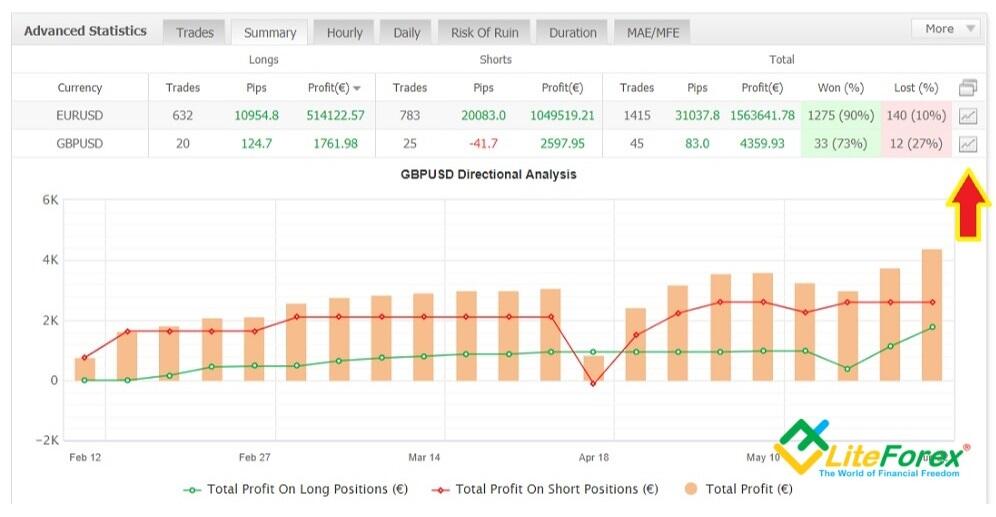

2.5.2 تب بعدی تب Summary می باشد

این تب اماری از سود ها و ضرر های معاملات (به صورت پیپ یا دلار ) در پوزیشن های بلند مدت و کوتاه مدت را ارائه می دهد. شما می توانید امار را به صورت گرافیکی مشاهده کنید برای اینکار کافیست روی ایکون مورد نظر در انتها خط کلیک کنید. آمار برای کل حساب ارائه می شود یعنی تمام جفت ارزها و تمام معاملاتی که در حالت باز هستند

2.5.3 تب های Hourly and Daily

چارت های این بخش تعداد معاملات را بر اساس تایم های ساعتی و روزانه نشان می دهد .تب اطلاعات به شما اجازه می دهد تا یک جمعبندی کلی در مورد زمان انجام معاملات و نوع استراتژی های به کار گرفته شده داشته باشید. برای مثال اگر بیشترین تعداد معاملات بین 9تا10 معامله در هر روز باشد، می توانیم نتیجه بگیریم که معامله گر، معاملات خود در صبح ها انجام می دهد و از استراتژی اسکالپ استفاده می کند.

2.5.4 تب Risk of Ruin

تب غیر معمول دیگر که من پیشنهاد می کنم به خاطر نقاط مبهمی که دارد از ان بگذریم .این تب نشان دهنده ریسک از دست دادن مقدار مشخصی از سرمایه می باشد یعنی چه تعداد معامله باید انجام شود این مقدار از سرمایه از دست می رود

طبق شکل فوق برای از دست دادن ده درصد سرمایه، ما به انجام 64 ترید ضرر ده به صورت پشت سر هم نیاز داریم. بیایید به ابتدا مقاله مراجعه کنیم جایی که تصویر workspace به سه قسمت متفاوت تقسیم شده بود. بلوک ابی نشان می دهد که پارامتر drawdown 18.62 % می باشد در حالی که این عدد با مقدار از دست دادن 10 % سرمایه اصلا مطابقت ندارد.

من در اینترنت یک بار با این بلوک مواجه شده بودم جایی که برای خط سوم علامت بی نهایت وجود داشت که یعنی ریسک استراتژی در کمترین مقدار قرار داشت. دلیل این مشکل بسیار جالب است. فرمولی که با ان پارامتر Risk of Ruin بدست می اید به این شکل است: مقدار فعلی سرمایه تقسیم بر میانگین مقدار از دست رفته در تب معاملات. اگر شخصی از معاملات ضررده خود خارج نشود و انها را در همان حالت نگه دارد در این حالت معامله ضرردهی وجود نخواهد داشت. به همین دلیل، مخرج کسر صفر بوده و پارمتر نشان داده شده نیز نامحدود خواهد بود. پس طبیعیست مقدار سطح ریسک پذیری، در زمان واریز یا برداشت تغییر کند.

مزحک نیست؟البته که مزحک است .مقدار ریسک نشان داده شده در آمار در عمل بسیار بیشتر خواهد بود. همچنین ممکن است معامله گران از این نقص استفاده کرده و در انتشار عملکرد خود دستکاری هایی انجام دهند چرا که فرمول MyFxBook مقادیر اکانت را در نظر نمی گیرد.

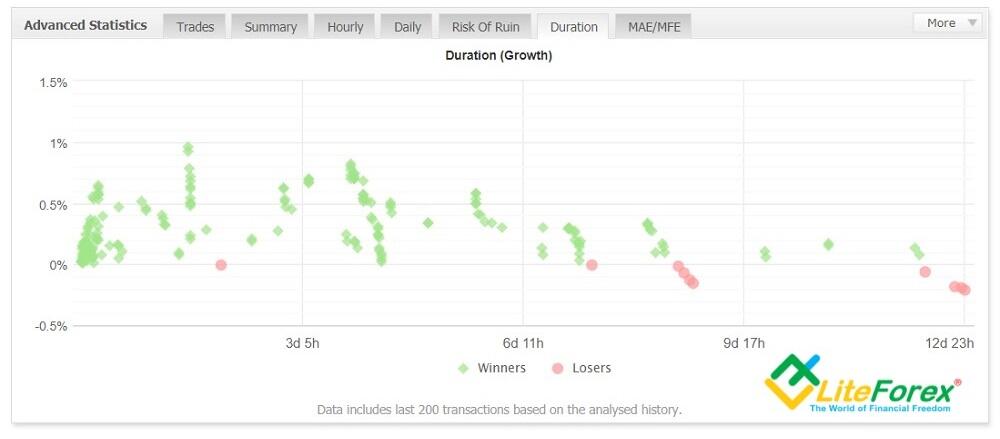

2.5.5 تب Duration.

بر خلاف تب قبلی، این تب بسیار کاربردی می باشد. اگرچه سوالات زیادی در مورد آماری که در ان نشان داده می شود وجود دارد. این قسمت آماری را نشان می دهد که شامل چندین لحظه، می باشد:

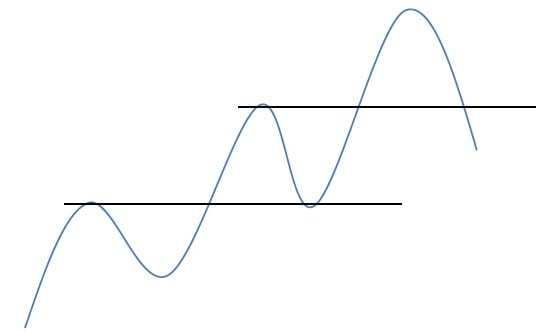

- The trade duration (مدت زمان معامله). هر چه نقطه ای که در نمودار وجود دارد به سمت راست متمایل باشد تریدر معامله مورد نظر را باز نگه داشته است. در مثال ذکر شده، تریدر مورد نظر به صورت روزانه معامله انجام می دهد و ازمعاملات ثبت شده به صورت ساعتی خارج می شود. پوزیشن هایی هم که بیشتر از یک روز باز مانده بودند در انتها هفته بسته شده اند.

- The presence of a forex trading system (حضور یک سیستم معاملاتی فارکس). هرچقدر نقاط سبز نشان داده شده در این قسمت بیشتر باشند، بهتر است .این بدین معنی است که معادلاتی که با استراتژی مشابه ثبت شده بودند بیشتر از زمان پیشنهاد شده توسط سیستم مدریت ریسک باز نبوده اند و از نقاط استاپ لاس به خوبی استفاده شده است ومعاملات سود ده بوده اند. شکل بالا نشانگر این مساله است که استرتژی معامله گری از سه بخش متفاوت تشکیل شده است .نیمی از معاملات در تقریبا با 50 پیپ سود به صورت روزانه بسته شده اند. سطح بعدی برای هدف سوددهی 100 پیپ می باشد و تریدر ریسک بیشتری نمی کند. معاملاتی که قبل از این سطح از انها خارج نشده است بعد از یک و نیم روز که باز شده بودند و یا نهایتا در انتها هفته بسته شده اند. فقط تعداد کمی از معاملات برای بلند مدت باز نگه داشته شده اند که دقیقا جزء معاملاتی هستند که ضررده می باشند. دلیل این ضرر به این خاطر بوده است که حد ضرر در نزدیکی انها (30 پیپ) وجود داشته است.

نقص نمودار گرافیکی از انجایی به وجود می اید که این نمودار فقط اطلاعات مربوط به 200 معامله گذشته را نشان می دهد و این نمودار به ما دسترسی تاریخچه معاملات را نمی دهد. همچنین تب Advanced statistics اطلاعاتی در مورد بیشترین مقدار ضرر/سود، به ما نمی دهد که این قابلیت حتی در MT4 tester هم قابل دسترس می باشد. یک موضوع دیگری که من ان را نمی فهمم این مورد است که، اگر به تب معاملات در یک قسمت یکسان نگاه کنید، درصد معاملات ضررده 10-25 درصد می باشد که یعنی 20-30 از 200 معامله انجام شده را شامل می شود. این امر در تصویر به طور واضح قابل مشاهده است. حال باید بفهمیم این یکی از نواقص دیگر MyFxBook می باشد یا این امار توسط معامله گر مربوطه دستکاری شده است. در صورت صحت هر دو فرضیه، این نکته می تواند از نقاظ ضعف پلتفرم باشد.

2.5.6 تب MAE/MFE

این تب بیشترین مقدار ممکن سود یا ضرر را نشان می دهد ولی خب این عدد چه اطلاعاتی می تواند به سرمایه گذار بدهد؟

2.6 Trading activity block.

این قسمت (بلوک) اطلاعات دقیقی از هر معامله در اختیار ما قرار می دهد، مانند گزارش شبیه ساز MT4 ب ، جایی که لیستی از تمام امار های عمومی در ان وجود دارد. این امار به تفکیک دارایی ها ، نوع معامله ، باز یا بسته بودن ان ، سود خالص، طبقه بندی شده اند. تب جداگانه ای برای معاملات باز و سفارشات در حال انتظار وجود دارد. اگر ما استراتژی این معامله گر را طبق تب های قبلی فرض کنیم می توانیم ببنیم که همه اطلاعات اکانت در دسترس می باشد : چطور سفارشات در حال انتظار باز شده اند، آیا در معاملات از تریلینگ استاپ استفاده شده است یا خیر، معاملات به چه مدت باز مانده اند و غیره. این مورد در مثال ذکر شده توسط تریدر مخفی شده است.

2.7 بلوک Monthly Analysis

این تب بسیار کاربردی می باشد. در این تب می توان نتایج کلی این ماه و ماه های سال گذشته را بررسی کرد. هرچقدر وضعیت معاملات استیبل تر (پایدار تر) باشد، بهتر است. در صورتی که امار ماه های مختلف گاها سود ده و گاها ضرر ده باشد استراتژی استفاده شده از نوع پر ریسک ان می باشد.

در این نمونه عملکرد تمام ماه های سال با سود های بالا همراه بوده است و حتی یک ماه بدون گرفتن سود از معاملات تمام نشده است .به نظر عجیب است ولی اگر روی ماه خاصی کلیک کنید تمام جزئیات در دسترس می باشد. البته این اطلاعات زمانی کارمد است که واقعی باشد!

2.8 بلوک Custom Analysis

به بالا ترین قسمت بروید جایی که نوشته شده است The account uses a custom start date . برای انالیز کلی تاریخچه معاملات از ابزار Custom Analysis استفاده کنید.

تمام ابزار های قبلی برای انالیز تمامی معاملات انجام شده در یک دوره بود. در این یکی، سرمایه گذار می تواند تایم فریم های مختلف را انالیز کند. برای مثال، در سه ماه اخر، مانیتورینگ فقط امار مربوط به ان دوره زمانی را نشان خواهد داد. علاوه بر تایم فریم، آمار ها می توانند بر اساس جزئیات بیشتری مانند یک جفت ارز خاص دسته بندی شوند. میتوانید در پنجره ها، فیلتر های دیگری مانند Timing و Trade پیدا کنید.

به طور خلاصه MyFxBook آمار های کاملی را ارائه می دهد ولی هنوز جا برای کامل شدن دارد. تضاد هایی در آمار های پلتفرم وجود دارد، همچنین پارمترهایی هستند که جایشان در پلتفرم خالیست و تب های زیادی وجود دارند که کاربردی نمی باشند. به عقیده ی من، نتایج آماری MT4 به تنهایی برای بررسی و مانیتورینگ معاملات و دفتر گزارشات روزانه، کفایت می کند، اما برای آنالیز با جزعیات بیشتر، MyFxBook توصیه می شود.

3 .راه های شناسایی اکانتهای جعلی و اصلی در MyFxBook

تریدینگ یک راه بسیار عالی برای درآمد زایی است، و هر تریدر مخصوصا کسانی که در ابتدا راه هستند می خواهند با استفاده از این ابزار درامدزایی داشته باشند.

- سرمایه گذران می خواهند مدریت سرمایه خود را به فرد با تجربه ای بسپارند، کسی که بتواند نتایج قانع کننده ای از کار خود ارائه کند

- تریدر های تازه کار هم می خواهند تا رفتار تریدر های حرفه ای را تکرار کنند و یا برای مشاوره های انان پول پرداخت کنند

در این میان کلاه بردارانی به وجود امده اند که پس از گرفتن پول ناپدید می شوند. آنها شیوه های مختلفی برای انجام این کار دارند از جمله نتایج شبیه سازی (بک تست) جعلی، یا نشان دادن حساب دمو به جای حساب واقعی و راه های دیگر.که بسایری از این ترفند ها توسط MyFxBook, مسدود شده است.

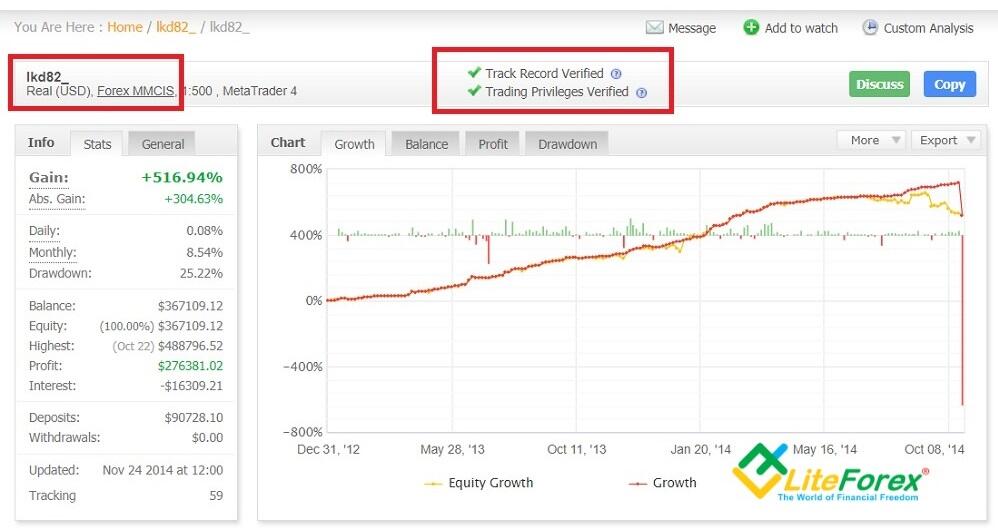

برای شروع روی Community کلیک کرده سپس در قسمت Strategies سیستم مورد نظر انتخاب کنید و در ابتدا به اطلاعات نشان داده در باکس قرمز دقت کنید :

- تیک سبز "Track record verified" باید در بالای اکانت نشان داده شود، این علامت، نشانگر این موضوع است که سابقه کاربر ثبت و تایید شده است یعنی اطلاعات نشان داده شده در Myfxbook با اطلاعات ثبت شده در بروکر مربوطه یکسان می باشد. یعنی تمامی اطلاعات مانند معاملات و واریز و برداشت ها در بروکر مربوطه تایید شده اند همچنین با این امکان می توانید وضعیت اکانت(دمو،فیک،واقعی) را تشخیص دهید.

- تیک سبز "Trading privileges verified" نیز یک شناسه دیگر در بالای صفحه اکانت می باشد، داشتن این نشان یعنی دارنده حساب و اطلاعاتی که در ان ارائه شده یک شخص حقیقی می باشد و حق استفاده از حساب خود برای انجام معاملات را دارا می باشد این راه از ورود یک شخص به عنوان شخص دیگر و استفاده از رمز عبور وی جلوگیری می کند و یک شخص نمی تواند اطلاعات شخص دیگری را به عنوان اطلاعات مانیتور شده حساب خود جلوه دهد. این حساب ها در MyFxBook با درخواست اطلاعات از صاحب حساب و ارائه ندادن مستندات لازم توسط صاحب حساب بلاک می شوند. برخلاف بروکر ها MyFxBook وظیفه شناسایی مستمر تریدرها را به عهده گرفته است و این افراد به دقت کنترل می شوند.

چه اطلاعات دیگری را باید بررسی کنیم؟

- در ابتدا بروکر را چک کنید. اطلاعات مربوط به افراد به صورت بین المللی بوده و شاید امکان شناسایی یک تریدر از کانادا برای فردی از بلژیک نباشد اما شما می توانید به وبسایت بروکر مراجعه کرده کامنت ها را خوانده و تمام اطلاعات وی را بررسی نمایید این کار بیشتر از 20 دقیقه طول نمی کشد.

- سن حساب .اغلب با اکانت هایی مواجه می شویم که در چند ماه اول عملکرد خوبی داشته اند اما پس از گذشت مدت زمانی بازده چند ماه گذشته را ندارند. همیشه باید اکانتهایی را بررسی کنید که دارای سابقه دو یا سه ساله هستند چرا که دستکاری امار این مدت کار ساده ای نیست. هر فردی که برای مدت طولانی هر چند سود کمی کسب کند یک استاد فارکس واقعی است.

- اخرین بروزرسانی مانیتورینگ

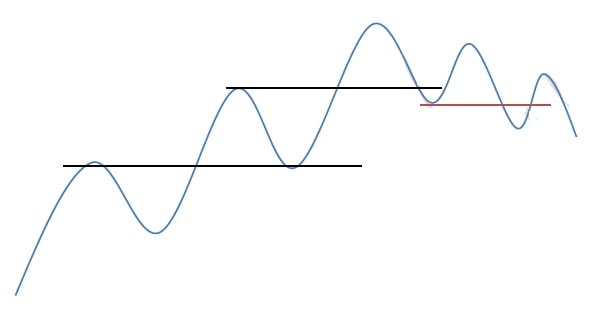

- منحنی سود خالص نباید زیر منحنی موجودی حساب (بالانس) باشد. در غیر این صورت معامله گر شیوه مارتینگل را در پیش گرفته است.

شما باید تاریحچه معاملات ، امارها و تمام چیزهایی که می تواند پتانسیل یک تریدر حرفه ای را نشان دهد بررسی کنید.

مزایا و معایب MyFxBook

این پلتفرم به تازگی به بازار امده است و هنوز در حال توسعه می باشد ولی تا تبدیل شدن به یک پلتفرم بی نقص راه زیادی دارد و با اپدیت های سالانه بعضی از نواقص ان برطرف می شود.

مزایا و معایب بحث شده در این مقاله مربوط به حال حاضر بوده و در اینده ممکن است تغییراتی بیشتری در پلتفرم ایجاد شود.

مزایا MyFxBook:

- هیچ نمونه مشابهی با این امکانات وجود ندارد. این سطح از امکاناتی که بررسی کردیم در هیچ پلتفرم دیگری وجود ندارد چرا که سرمایه گذاری و ساخت پلتفرمی با این قابلیت توجیه اقتصادی چندانی ندارد برای مثال MetaQuotes پس از گذشت زمان زیادی هنوز قصد رفع مشکلات شناخته شده MT4 را ندارد. MyFxBook بسیاری از نیاز های تریدر ها را برطرف کرده است و به نظر نمی رسد سرمایه گذاری مجدد برای رقابت با ان کار معقولی باشد

- دسترسی رایگان. طبیعیست که اگر برنامه نویسان هزینه ای برای استفاده پلتفرم در نظر می گرفتند معامله گران از پلتفرم های رایگان و استاندراد دیگر استفاده می کردند. به هر حال هر کس می تواند مزیت دیگری برای این پلتفرم در نظر بگیرد و نظر هر شخص در این مورد می تواند متفاوت می باشد.

معایب MyFxBook:

- دسترسی رایگان. طبیعیست که اگر برنامه نویسان هزینه ای برای استفاده پلتفرم در نظر می گرفتند معامله گران از پلتفرم های رایگان و استاندراد دیگر استفاده می کردند. به هر حال هر کس می تواند مزیت دیگری برای این پلتفرم در نظر بگیرد و نظر هر شخص در این مورد می تواند متفاوت می باشد.

- محافظت شدیدی در برابر کلاه بردارانی که قصد سوء استفاده از اطلاعات کاربران را دارند، وجود ندارد. یکی از وظایف این قبیل پلتفرم ها تضمین صداقت کاربران ان می باشد که متاسفانه به طور کامل انجام نشده است و در سطح وب راه های زیادی برای انتشار امار جعلی در MyFxBook منتشر شده است حتی تمام جزئیات لازم مانند نرم افزار ها و کد هایی که باید از اول نوشته شوند مشخص شده است (این ادعای بنده با سند و تصویر موجود می باشد).

- مشکل همگام سازی حساب. اطلاعات حساب باید به به طور خودکار و انی در سرور به روزرسانی و نمایش داده شوند اما این روند با مکث زیادی همراه می شود و طبق گزارش های معامله گران این موضوع از طریق ارتباط با پشتیبانی هم رفع نشده است. همچنین کاربران هنگام متصل شدن در حالت MT4 mode مشکل تایید Track records و Trading Privileges را دارند که راه حل این مشکل بسیار پیچیده می باشد.

- مشکل ذخیره سابقه حساب کاربری در بروکر. اگر کارگزاری حداکثر تاریخچه ی معاملاتی یک سال را در سابقه کاربر ذخیره کند (بروکر ها هشدار های لازم را درباره ان داده اند)، پس فقط این دوره زمانی در امار اکانت مربوطه لحاظ خواهد شد در حالی که برای انجام انالیز اصولی یک اکانت گاها ما به اطلاعات 3-5 سال از تارخچه یک کاربر نیاز داریم.

- اختلاف بین اکانت هایی که بر اسس دلار یا سنت مشخص نمی باشد. گاها وقتی به عنوان سرمایه گذار با تراکنشهایی با حجم بالا روبه رو می شویم که امار های نشان داده شده بر اساس سنت می باشند و این شاید موجب بزرگنمایی کاذب امار نشان داده شده شود.

- مشکل ترجمه. در نسخه های ترجمه شده پلتفرم اشکلات زیادی دیده می شود و بعضی از جاها بعد از ترجمه نیز همچنان به صورت انگلیسی نشان داده می شوند .یکم گیج کننده است ولی همچنان می توانید از این قابلیت استفاده کنید

برای استفاده از آموزش های تخصصی و بهره مندی از ربات های سودمند ورایگان در بروکر زیر ثبت نام نموده وبه ایدی تلگرامی مراجغه فرمایید @mgeuq ادرس بروکر : https://www.litefinance.org/fa/?uid=240422727

جمعبندی:

پلفترم MyFxBook یک بستر جالب می باشد که توجه شما را به خود جلب خواهد کرد و حداقل باید با ان اشنا شوید و کاربردهای ان را تست کنید. اگرچه برای بی نقص شدن ان راه زیادی برای طی شدن وجود دارد اما در مقایسه با بقیه شبیه ساز ها و تستر ها، بسیاری از نیاز های شما را براورده می کند. یکی از ویژگی های این پلتفرم این است که درستی انجام شدن معاملات نشان داده را ضمانت می کند، گرچه این تضمین 100 درصدی نمی باشد اما از هیچ بهتر است.

از طریق این پلتفرم معامله گران می توانند نظر سرمایه گذاران را جلب کنند و من هیچ ابزار دقیق دیگری مثل gits analytical در این مورد نمی بینم. اولا همه به دنبال تحقیق عمیق درباره امار نمی رفتند دوما در آن دفترهای گزارشات معاملاتی و اکسل هایی وجود دارند که به شما کمک میکند یک مدل معامله را بسازید. اما این مسئله کاملا اختیاری است. بنابراین، من توصیه میکنم برای یادگیری قابلیت های این پلت فرم حتما از وب سایت ان بازدید کنید. پس من پیشنهاد می کنم، امکانات و قابلیت های MyFxBook را بررسی کنید و در صورت وجود هر گونه سوال در این مورد، از طریق کامنت ان را مطرح کنید.

بنده تریدر وپژوهشگر درزمینه تجارت الکترونیک مخصوصا فارکس هستم ودارای سبک خصوصی مورتین

بنده تریدر وپژوهشگر درزمینه تجارت الکترونیک مخصوصا فارکس هستم ودارای سبک خصوصی مورتین